Enquadramento Tributário: saiba o que é, tipos e como escolher!

Pagar impostos, recolher taxas, cumprir obrigações fiscais… Tudo isso é essencial para manter um negócio em conformidade e evitar problemas no futuro, e...

Lucro Real, Presumido e Simples Nacional… Essas palavras podem tirar o sono de muitos advogados.

Falar em regimes tributários pode ser complicado pra quem está começando na área e até para os advogados mais experientes.

Afinal, cada uma das modalidades possui detalhes que mudam até a aplicação das teses tributárias.

Inclusive, é muito comum quem advoga na área tributária ter medo de não saber responder alguma pergunta sobre enquadramento tributário.

Você também já se sentiu assim?

Se a resposta é sim, isso acaba hoje!

Afinal, aqui você vai conhecer os principais pontos sobre cada um dos regimes de tributação.

Olha só quanto coisa incrível você vai ver aqui:

Um prato cheio pra você que quer alavancar os lucros do seu escritório!

Depois deste post, vai ficar muito mais fácil atuar nas ações que envolvem as teses tributárias.

E por falar em facilidade e teses tributárias, se liga nesse recado:

Gostei, quero começar o teste agora

Agora vem comigo desbravar o mundo dos regimes de tributação!.

Bom, antes de falar sobre os detalhes de cada espécie, é importante ficar bem claro pra você o conceito.

E olha, não tem muito segredo aqui não, viu?

Um regime tributário é um conjunto de normas que determinam como uma empresa deve pagar seus tributos obrigatórios.

Em outras palavras, são as leis que regem e indicam todos os tributos que a pessoa jurídica deve recolher.

Além de determinar qual vai ser a forma de apuração, os regimes indicam também a alíquota aplicável em cada imposto e como devem ser recolhidos os tributos.

Por conta dessa variação o Planejamento Tributário é tão importante pras empresas escolherem o regime de tributação mais barato.

Então vamos ver quais regimes tributários existem no Brasil e quais os requisitos pra se enquadrar em cada um deles!

A legislação brasileira prevê 4 regimes tributários pra pessoas jurídicas, olha só:

Cada um deles possui características particulares e atende a determinadas demandas.

Daqui a pouquinho você vai ver todos os segredos sobre cada modalidade, então não se preocupe!

Mas Ana, como é determinado o regime pra cada empresa?

Em regra, as pessoas jurídicas podem planejar e escolher o melhor regime para o caso delas.

Mas alguns critérios precisam ser observados pra avaliar o enquadramento de cada empresa, como:

Esses são elementos que podem limitar, impedir ou excluir a PJ do regime escolhido.

Ou seja, conforme o porte, a atividade e o faturamento da empresa, ela pode ou não ser elegível a um desses regimes tributários.

Então, antes de ver qual é o mais vantajoso, é preciso verificar se a empresa preenche todos os requisitos de enquadramento em cada regime.

Bora ver como funciona cada um desses regimes, então?

Vamos lá!

O Lucro Real é o único regime tributário em que a base de cálculo do IRPJ e da CSLL é o próprio lucro apurado pela empresa.

Nesse regime, a contabilidade precisa elaborar as demonstrações contábeis completas pra encontrar o lucro real e calcular os tributos incidentes nele.

Ah, e o Lucro Real é considerado por muitos tributaristas como o regime mais complexo, por ter regras mais rígidas.

E pra evitar problemas com o Fisco, nesse regime você precisa ter um controle contábil mais robusto, o que significa que seu custo vai ser maior.

Por isso, só 3% das empresas no Brasil optam pelo Lucro Real.

Vem ver como ele é calculado!

Primeiro, é preciso determinar o faturamento da empresa (receita total).

Em outras palavras, é necessário calcular o quanto a PJ recebeu com suas atividades.

Depois, é preciso deduzir desse valor os gastos e despesas da empresa no período, como manutenção, salários e compra de matéria-prima.

Após toda essa conta, o resultado obtido é o Lucro Real da empresa.

Fácil de entender, não acha?

Todas as alíquotas são calculadas com base no lucro real da empresa, durante o período de apuração.

Esse período pode ocorrer de forma trimestral (com encerramento em 31 de março, 30 de junho, 30 de setembro e 31 de dezembro de cada ano) ou anual (em 31 de dezembro de cada ano).

As alíquotas são as seguintes:

Pra ficar mais fácil de visualizar, pense em uma empresa que registra R$ 30 mil de lucro líquido por mês e esteja no regime tributário de lucro real.

Olha só quanto ela vai pagar de IRPJ:

15% sobre R$ 30.000 = R$ 4.500

10% sobre o excedente, no caso, R$ 10.000 = R$ 1.000

Total de R$ 5.500 de IRPJ

Além do IRPJ e da CSLL, também é importante considerar o cálculo do PIS e da COFINS, tributos sobre o faturamento.

Para o PIS, a alíquota geral é de 1,65%, para a COFINS, é de 7,6%.

Mas atenção! A diferença para os demais regimes é que aqui ele é não cumulativo, o que permite deduzir valores autorizados em lei.

Ou seja, mesmo com uma alíquota maior, algumas empresas pagam menos no Lucro Real.

Além disso, caso a empresa apresente prejuízo fiscal ao longo do período tributável, ela não precisa pagar os tributos sobre o lucro.

Todas as empresas podem adotar o regime do Lucro Real, não existe limitação quanto a isso.

Mas algumas empresas têm o Lucro Real como regime tributário obrigatório.

Olha só quem é obrigado a se enquadrar neste regime:

Além disso, qualquer empresa com receita bruta anual acima de R$ 78 milhões deve adotar o Lucro Real como regime de tributação.

Mas vale ressaltar que qualquer empresa pode aderir ao regime de forma voluntária.

☝️Detalhe importante: a escolha pelo Lucro Real deve ser feita no início de cada ano-calendário e não pode ser alterada ao longo do ano.

Apesar de ser o mais complexo e custoso, optar por esse regime tem lá suas vantagens.

E quem não gosta de ter alguns mimos, não é mesmo?

Olha só as vantagens do Lucro Real:

O pulo do gato aqui é ter um bom departamento contábil e jurídico do seu lado pra apurar com exatidão o Lucro Real, cumprir as obrigações acessórias, pagar só o necessário e estar atento às oportunidades tributárias.

Até porque se a PJ apresentar cálculos errados no momento de apurar os tributos, ela pode receber multas que variam de 0,25 a 3% do lucro.

Por outro lado, isso tudo gera um custo bem elevado.

Por isso, é mais comum vermos só as grandes empresas no Lucro Real.

Entendeu direitinho como funciona esse regime?

Ótimo! Então bora conhecer mais sobre outra modalidade: o Lucro Presumido.

O Lucro Presumido é um regime tributário um pouco mais simples, em que a apuração do lucro, do IRPJ e da CSLL são com base em uma estimativa.

Aqui, a base de cálculo é o próprio faturamento da empresa multiplicado por uma alíquota de presunção estabelecida em lei.

Ou seja, em vez de ter que calcular o lucro através de todas as movimentações contábeis da empresa, é só encontrar a receita bruta dela no período e aplicar essa alíquota.

Você não precisa comprovar todas as despesas, custos e deduções. A alíquota de presunção serve pra facilitar isso. 😉

Como o próprio nome sugere, pra calcular o quanto a empresa deve pagar de impostos, a Receita Federal presume o quanto do faturamento de uma empresa virou lucro.

Isso é feito através de uma estimativa de mercado, em que cada setor e tipo de atividade tem uma média de quanto do faturamento se transforma em lucro.

Com isso, são usadas tabelas padrões (uma pra IRPJ e outra pra CSLL).

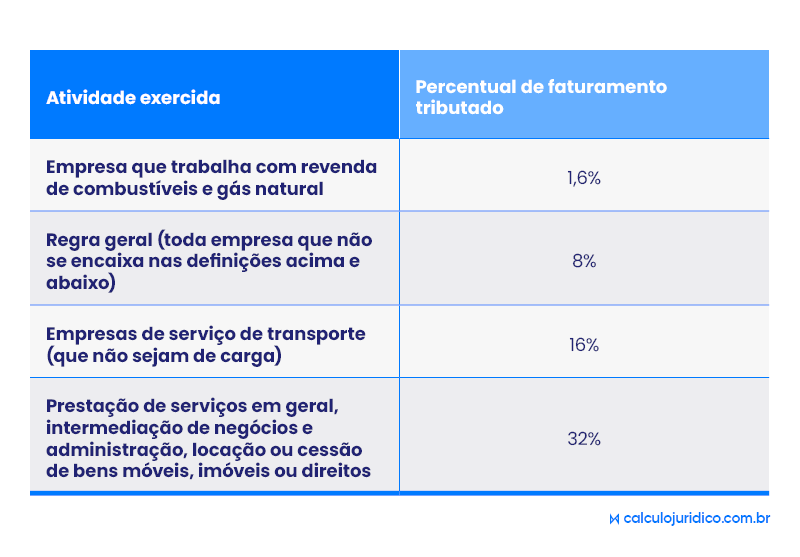

No caso do IRPJ, as margens de lucro consideradas pra base de cálculo são as seguintes de acordo com a atividade exercida:

Isso significa que os postos de gasolina têm um custo elevado e pequena parcela do seu faturamento corresponde ao seu lucro, por isso sua alíquota é de apenas 1,6%.

Já a prestação de serviços, como é o caso dos advogados, tem um custo menor, por isso, sua alíquota de presunção é de 32%.

Faz sentido, concorda?

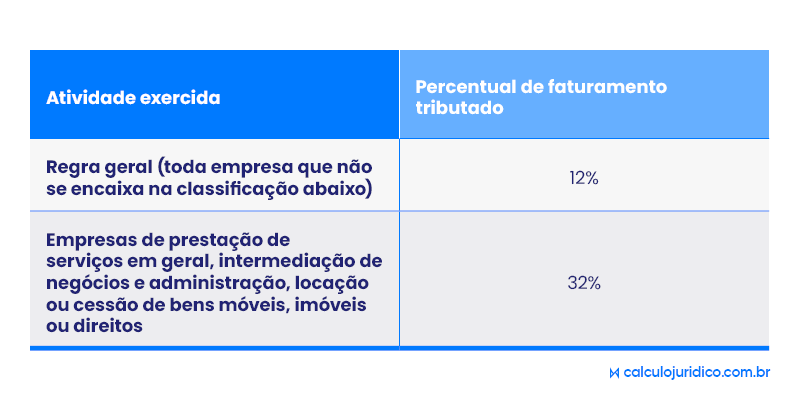

Já pra CSLL olha só quais são as margens de lucro consideradas:

Dá uma espiadinha nas alíquotas desse regime tributário:

Além desses, tem também o PIS e a COFINS, cujas alíquotas são de 0,65% e 3% no regime cumulativo.

Bom, depois de identificar a base de cálculo de tributação presumida pra empresa em questão, o segundo passo é aplicar as alíquotas dos impostos sobre ela.

Vamos de exemplo pra facilitar as coisas:

Suponha que seu cliente é uma empresa prestadora de serviços de engenharia enquadrada no Lucro Presumido.

Imagine também que ele teve um faturamento de R$ 12 mil em janeiro em um município onde o ISS é de 5%.

Nessa situação, a gente tem os seguintes impostos sobre o faturamento, com apuração mensal:

Já no cálculo do IRPJ e CSLL, a presunção da base de cálculo pra serviço de engenharia é de 32%.

Então vamos aplicar 32% sobre o faturamento total de R$ 12 mil.

Dessa forma, a base de cálculo é de R$ 3.840,00 para o cálculo do IRPJ e CSLL.

Olha só como vai ficar o resultado final:

Perceba que, nesta modalidade de regime, mesmo que o lucro seja maior que o percentual prefixado, o imposto vai incidir só sobre aquela margem do faturamento.

E a mesma lógica será aplicada quando o lucro efetivo for menor.

Isso porque o imposto a ser pago vai ser proporcional ao índice, ou seja, em caso de prejuízo no período, a PJ paga impostos mesmo sem lucro.

Podem aderir ao regime tributário do Lucro Presumido as empresas que:

Obrigações acessórias são todas aquelas burocracias relacionadas aos tributos que precisam ser cumpridas, como entregar declarações, emitir notas fiscais etc.

Diferente do Simples Nacional, no Lucro Presumido existem várias obrigações acessórias, olha só:

Agora que você já sabe os detalhes desta modalidade de regime, precisa conhecer a listinha de prós e contras ao optar por ele.

Espia só quais são as vantagens:

Por outro lado, esse regime também possui desvantagens:

É importante colocar todas essas questões em uma balança e avaliar direitinho com o cliente antes de decidir o regime tributário.

Bom, agora que você já conhece esse regime, chegou o momento de desbravar o regime mais simples que existe!

Bora lá!

Como o próprio nome sugere, é o regime de tributação mais simples que a gente tem no ordenamento jurídico.

O Simples Nacional é um regime unificado de arrecadação, cobrança e fiscalização de tributos pra microempresas e empresas de pequeno porte.

Ele inclui, em uma única guia de pagamento, 8 tributos municipais, estaduais e federais e surgiu com o objetivo de reduzir a burocracia e os custos de pequenos empresários.

Por esse motivo, ele é o regime tributário mais comum no Brasil, sendo usado por mais de 70% das empresas.

Olha só quais são os tributos que o Simples Nacional unifica:

No Simples Nacional, as empresas precisam pagar à Receita Federal, todos os meses, uma guia única (DAS) que engloba todos os tributos aí de cima.

Essa guia vence sempre até o dia 20 de cada mês, e se dia o 20 cair em um feriado ou final de semana, o vencimento vai ser no próximo dia útil.

Atenção: Pra empresas em que o faturamento dos últimos 12 meses supera R$ 3,6 milhões, o ICMS e ISS vão ser cobrados em separado do DAS e incluirão as obrigações acessórias de uma empresa optante pelo Lucro Presumido ou Real, de forma que só os tributos federais serão recolhidos pela guia única

Não são todas as empresas que podem optar pelo Simples Nacional, viu?

E isso ocorre por diversos motivos, olha só:

O Simples Nacional foi criado pra facilitar a vida dos donos de microempresas (ME) e empresas de pequeno porte (EPP).

Pra ser uma ME o faturamento anual deve ser de até R$ 360 mil e uma EPP, de até R$ 4,8 milhões.

Além desse limite de receita bruta anual, outro fator importante pra se enquadrar no Simples é exercer atividades permitidas nesse regime de tributação.

Ah, e a PJ não pode ter débitos da Dívida Ativa da União ou do INSS.

Outro detalhe importante é que, para o microempreendedor individual (MEI), o pagamento de impostos é feito pelo SIMEI – uma versão ainda mais simplificada do Simples Nacional.

O primeiro passo pra saber o quanto recolher de tributos é encontrar o anexo em que a atividade predominante da empresa se enquadra, dá uma olhada:

Depois de encontrar o anexo, você precisa saber o faturamento anual da empresa pra descobrir a alíquota.

Quanto maior a faixa de faturamento, maior a alíquota, que pode chegar até 33%.

Aí é só multiplicar a alíquota pelo faturamento e você chega no valor a recolher.

É simples mesmo!

Dá uma espiadinha nas vantagens de optar por esse regime:

Mas como nem tudo são flores, existe também uma desvantagem muito marcante.

Como aqui a alíquota é calculada com base no faturamento (e não no lucro), uma empresa que tenha tido prejuízo vai pagar a mesma quantidade de impostos.

Então, assim como no Lucro Presumido, é importante avaliar direitinho com o cliente se vale a pena apostar no Simples Nacional.

Prontinho! Você já conhece as modalidades de regime mais famosas.

Mas surpresa: tem uma que é pouco conhecida pelos advogados e que você vai descobrir agorinha!

O Lucro Arbitrado é um modo de apuração da base de cálculo do IRPJ adotado de forma mais comum por iniciativa do Fisco.

Mas também pode ser usado a partir de movimentos da própria empresa.

Pra resumir, é um regime usado quando não é possível determinar o desempenho financeiro da empresa, por razões diversas, que vão de fatalidades até fraudes.

Pode acontecer quando a PJ deixa de cumprir as obrigações acessórias determinadas pelo Lucro Presumido ou Real, como a não apresentação de documentos ou até mesmo fraudes fiscais.

Sem segredos! Aqui estão as hipóteses em que o Lucro Arbitrado pode ser adotado:

Deu pra perceber como o arbitramento aqui é usado, de forma geral, quando há falhas no controle, organização e apresentação de informações contábeis sobre a empresa?

Pois então! Quando a empresa é enquadrada no Lucro Arbitrado, ela pode sofrer penalidades e precisa ainda comprovar a origem das receitas recebidas.

Simples! Quando houver indicativo do imposto com base no Lucro Arbitrado, será aplicado percentual sobre a receita bruta (os mesmos usados na estimativa mensal do Lucro Presumido).

Só que tem um problema aqui: além dessa questão, vai ser aplicado um adicional de 20% no cálculo do arbitramento do lucro.

Deu pra notar que o Lucro Arbitrado é uma certa punição e forma de incentivar as empresas a se adequarem às normas do seu regime tributário, né?

Prontinho! Agora você conhece as 4 modalidades de regimes de tributação e sabe diferenciar cada um deles.

Mas tem uma dúvida muito comum que vale a pena você saber explicar bem para os seus clientes!

Vem ver!

Quando a gente fala em regimes tributários, é comum confundir e achar que é o mesmo que falar sobre porte de empresa ou tipo societário.

Só que uma coisa é uma coisa e outra coisa é outra coisa!

Definir o porte da empresa é diferente de se enquadrar em um regime e é diferente do tipo societário escolhido.

Apesar de serem 3 conceitos diferentes, é muito comum as pessoas falarem “o tipo de empresa é uma Simples Nacional”, por exemplo.

Isso acontece muito com tributaristas de primeira viagem, já que os conceitos podem ser bem complicados pra quem está no começo.

Mas pode relaxar que você vai sair daqui com tudo que precisa pra conseguir diferenciar cada um deles.

Bom, a legislação brasileira classifica as empresas quanto a essas características aqui:

Pra facilitar, imagine o processo de abertura de um CNPJ para o seu cliente.

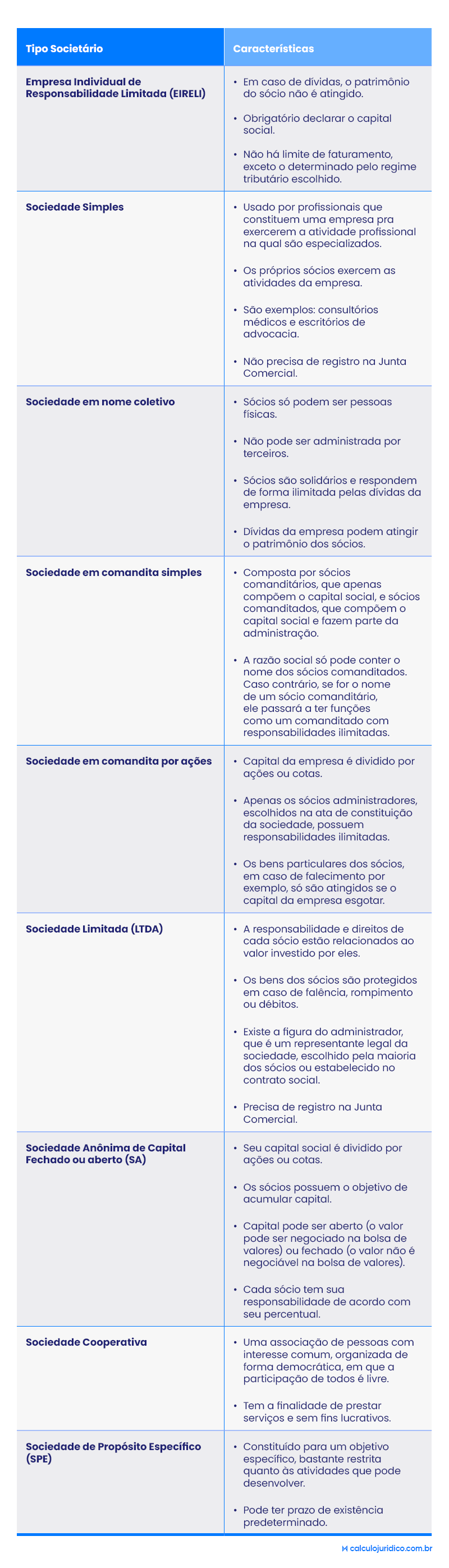

A primeira coisa a ser feita é definir o tipo societário da empresa.

É ele que vai estabelecer de forma oficial a responsabilidade dos sócios quanto à PJ que eles comandam.

Essa é uma preocupação de quem quer abrir um negócio, porque é o momento de decidir se vai começar a aventura sozinho, com um ou mais sócios.

Olha as principais opções que existem no Brasil e suas características:

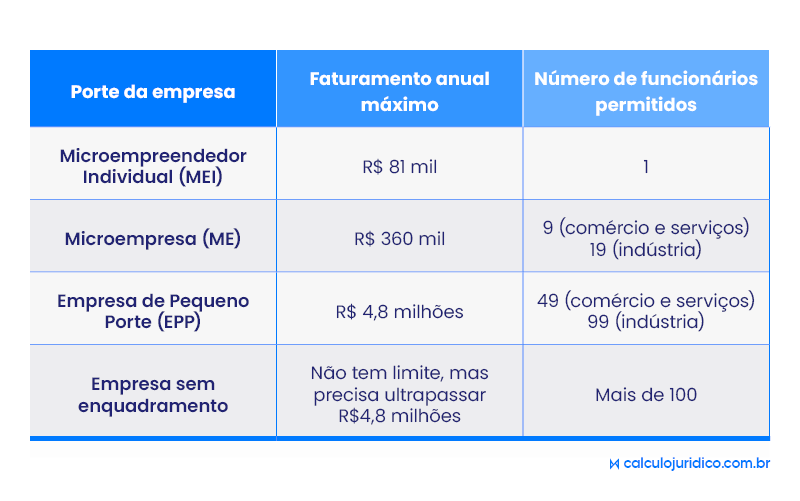

Após a escolha do tipo, é necessário enquadrar o CNPJ em um dos portes, que variam de acordo com o tamanho e faturamento da empresa.

Olha só quais são os principais portes e suas limitações:

Como você já deve imaginar, nada impede que a empresa cresça e mude o seu porte.

É comum “nascerem” como microempresa e depois se transformarem em pequeno porte.

Só depois desses dois passos concluídos, é que chega o momento de enquadrar a empresa em um dos 4 regimes tributários que você já conheceu lá em cima:

Aliás, o regime tem grande peso pra definir quanto de imposto será pago, viu?

E por falar em impostos…

Quando se fala em regime tributário, logo surge a dúvida: quais tributos incidem em cada um deles?

Então, bora tirar essa pulga de trás da orelha agora mesmo!

Pra começar, esses são os principais tributos cobrados das empresas:

Muitas siglas, não é mesmo?

Relaxa que você vai entender o básico sobre cada uma e quando eles se aplicam.

O primeiro e mais significativo tributo é o IRPJ, que incide sobre o rendimento das empresas e é recolhido pela Receita Federal.

Ele é devido por todas as pessoas jurídicas (e pessoas físicas a elas equiparadas) e calculado de acordo com o seu regime tributário.

As empresas devem apurar o IRPJ com base no lucro, que pode ser real, presumido ou arbitrado.

A alíquota é de 15% sobre o lucro apurado em todos os regimes e tem o adicional de 10% sobre o que exceder determinado valor, com exceção do Simples Nacional, que recolhe tudo junto na alíquota única.

Detalhe: empresas de energia, telecomunicações, saneamento básico e transporte coletivo pagam alíquota de 6%.

Esse é um tributo federal da espécie das contribuições sociais que também incide sobre o lucro das pessoas jurídicas e depende do regime tributário

A taxa geral é de 9% pra empresas, exceto as instituições financeiras, de seguro privado e de capitalização, em que a alíquota pode chegar a 15%.

O PIS/PASEP é uma contribuição federal de caráter social.

Tem como objetivo arrecadar o dinheiro necessário pra pagamento de:

São contribuintes as empresas PJ de direito privado e o valor vai incidir sobre o faturamento mensal, com alíquota de 0,65% (cumulativo) e 1,65% (não cumulativo).

A COFINS também é uma contribuição federal muito parecida com o PIS.

Ela incide sobre o faturamento da empresa e tem como objetivo financiar a seguridade social.

O valor arrecadado com esse tributo é usado pra investimentos em saúde pública, previdência social e demais programas de assistência social

Sua alíquota é de 3% (cumulativo) e 7,6% (não cumulativo).

O ICMS é de competência dos Estados e incide sobre as operações relacionadas à circulação de mercadorias e algumas prestações de serviços.

Estão submetidas à incidência do ICMS as empresas que:

Detalhe: a alíquota varia de acordo com cada Estado.

O ISS é um tributo municipal que incide sobre a prestação de serviços.

As empresas que prestam serviços de qualquer natureza devem realizar essa contribuição.

Municípios e o Distrito Federal podem definir as próprias alíquotas do ISS, desde que estejam dentro do mínimo de 2% e máximo de 5%.

Atenção: Tanto o IRPJ quanto a CSLL são tributos sobre o lucro, diferente dos tributos sobre o faturamento (como PIS e Cofins) e dos tributos sobre consumo (como ICMS e ISS).

Prontinho! Agora você já está por dentro dos principais tributos pagos pelas empresas e sabe que a maioria deles está ligada ao regime escolhido.

Outra dúvida bem comum é se dá pra mudar o regime tributário escolhido pela empresa.

E a resposta é: sim!

Se sua empresa puder se enquadrar em outro regime tributário, você pode optar por ele.

Mas isso não ocorre em qualquer momento.

Só dá pra fazer isso no início de cada ano.

De forma direta, a resposta é: depende!

Isso varia conforme diversos fatores, e o melhor pra uma empresa pode não ser o melhor pra outra.

Dá uma olhada nesse exemplo pra entender como isso varia!

No Lucro Real, uma empresa que tem prejuízos não paga IRPJ e CSLL e pode compensar esses tributos nos períodos de lucro.

Já no Lucro Presumido ou Simples Nacional, uma empresa que tem um lucro grande em relação ao faturamento pode recolher menos tributos.

Deu pra perceber que não existe o melhor regime tributário?

O que existe é o melhor pra cada empresa e pra descobrir qual é, só tem um jeito: planejamento tributário.

Os regimes tributários não vão mais ser um problema pra você!

Afinal, aqui você descobriu:

Com tudo isso, você já pode dizer que agora domina as modalidades de enquadramento

Afinal, os tributaristas precisam ter isso na ponta da língua..

O motivo? Algumas teses tributárias são aplicáveis só pra um ou outro tipo de regime.

E não saber identificar as melhores oportunidades pra cada cliente é correr o risco de perder a confiança dele.

Mas isso não vai acontecer com você, que já conhece os tipos de regimes e já sabe escolher o que dá o match perfeito com a realidade do seu cliente.

Aí só vai faltar uma coisinha pra identificar as ações que se encaixam em cada tipo de enquadramento tributário: a ajuda do CJ.

Afinal a área tributária não para de crescer dentro do programa!

Então comece a atuar com as teses tributárias do momento com 8 dias de garantia!

Agora me conta: gostou deste post? Ficou alguma dúvida?

Se você quiser algo mais específico sobre o tema aqui no Blog, comenta aqui embaixo!

Até a próxima!

Deixe um comentário aqui embaixo, vou adorar saber o que você achou!