Isenção de imposto de renda para quem ganha até 5.000 aprovada

Obs: Se desejar, clique no botão do tocador abaixo para ouvir um resumo dos principais pontos abordados neste artigo: Seu navegador não suporta o elemen...

Com certeza você vai ouvir essa pergunta num primeiro atendimento:

“Quanto eu vou receber de aposentadoria?”

“Depende…” é a primeira resposta que você pensa. Mas isso não basta!

Você quer ganhar o cliente de primeira, dar uma estimativa razoável e segurar as expectativas.

Pra melhorar essa resposta, a jogada é calcular a Renda Mensal Inicial!

Mas o cálculo da RMI não é tão simples…

Várias etapas e detalhes minuciosos podem dar diferenças gritantes.

93% dos erros nos cálculos de RMI das aposentadorias acontecem quando alguma etapa do cálculo é ignorada.

Você já passou por um apuro desses?

Calma! Pode relaxar. 😌

Isso porque hoje você vai entender direitinho todas as etapas do cálculo da RMI e muito mais!

Dá uma olhada em tudo o que você vai descobrir aqui:

E tem mais!

Você vai começar a analisar os cálculos com olhos de lince, encontrar erros que ninguém tinha visto e entregar o melhor resultado de RMI pra aposentadoria do seu cliente.

O resultado disso?

Mais dinheiro para os seus clientes e para o seu escritório!

Mas antes, já fica com um vídeo que vai te mostrar rapidinho como aumentar a RMI do seu cliente:

Gostei, quero começar o teste agora

Então vamos lá?

Pra resumir em uma frase, sem medo de errar: RMI é quanto o segurado começa a receber a título de benefício.

Todo benefício previdenciário tem uma Renda Mensal Inicial.

Todo segurado vai ser beneficiado com:

R-M-I. Simples assim.

Pra calcular a RMI, a matemática é básica!

Mas mesmo que você delegue essa tarefa, não deixe de conferir seus cálculos!

Até porque a parte complexa dos cálculos é a quantidade de variáveis na legislação, não a matemática. 😉

Não existe uma única fórmula mágica que vai resolver todos os seus problemas.

Antes de tudo, confira se o benefício do seu cliente é Programável ou Não programável.

No CJ a gente usa essa divisão pra explicar a RMI, e você vai ver que isso facilita muito o entendimento.

Ps: Você só vai encontrar dessa forma aqui no nosso blog! 😉

Neste post, vamos focar nos Benefícios Programáveis, com dicas, detalhes e algumas estratégias que vão abranger 97% dos atendimentos de aposentadorias do seu escritório.

Pode acreditar, essa divisão é intuitiva, ajuda muito a entender como calcular a RMI INSS e vai facilitar sua vida!

Antes de mais nada, você precisa entender o que são benefícios programáveis e não programáveis.

Vem ver!

Os benefícios programáveis são aqueles que o segurado pode prever e se planejar pra cumprir certinho todos os requisitos da melhor forma possível.

Ou seja, essa classe vale pra todas as aposentadorias, exceto a aposentadoria por invalidez.

Você vai ver que o cálculo da RMI desse tipo de benefício depende de um bom cálculo de Tempo de Contribuição.

Como o próprio nome já dá a entender, os benefícios não programáveis são aqueles inesperados! Ou seja, o benefício não pode ser previsto.

Afinal, seu cliente pode ser pego de surpresa em razão de:

Ah! Você não encontra essa divisão entre benefícios programáveis e não programáveis na Lei.

Mas o CJ a adotou porque o raciocínio fica muito mais fácil e você pode encontrar padrões aplicados em cada classe.

Nos livros de Direito Previdenciário, autores de respeito já usam também a ideia de aposentadorias programáveis.

Existe ainda um divisor de águas no cálculo da RMI: o Salário de Benefício!

É quanto o meu cliente vai receber, certo?

Não!

O cálculo da RMI pode ser com ou sem o Salário de Benefício, que possui ainda outras variáveis, conforme as classes acima.

Dica Master: Nos benefícios não programáveis, o valor da RMI não depende do tempo de contribuição. Pra receber esses benefícios, seu cliente só precisa ter a qualidade de segurado.

Mas, como você já sabe, os benefícios não programáveis são assunto pra outro dia!

Neste post, vamos saber tudo sobre a RMI dos benefícios programáveis.

Bora lá?

O Salário de Benefício é uma base de cálculo aplicada na maioria das espécies de benefícios previdenciários.

Por intuição, é comum confundir…

Já atendi clientes com a Carta de Concessão na mão com o Salário de Benefício grifado e questionando por que ele não recebia aquele valor. 😅

Como você já viu no início, o que o seu cliente recebe é uma Renda Mensal, que tem um termo Inicial (RMI).

Com o passar do tempo, essa renda é Reajustada (Mensalidade Reajustada – MR) ou Atualizada (Renda Mensal Atualizada – RMA).

Fixe bem esses conceitos pra nunca cometer um deslize! Trocar esse nome pode te trazer vários problemas.

No seu cálculo, muita coisa muda só de conferir se a espécie depende do Salário de Benefício.

Se for o caso, a Renda Mensal Inicial do seu Benefício Programável pode ser resumida nessa fórmula aqui:

Renda Mensal Inicial = Salário de Benefício x Coeficiente (ou Alíquota) de Benefício

Pronto. O raciocínio central está nessa expressão.

A matemática aplicada? Multiplicação.

É claro que tem muito mais detalhes, mas você já vai descobrir um por um!

Vem mergulhar de cabeça no passo a passo completo do Salário de Benefício!

Calcular o Salário de Benefício é só uma etapa ou variável da renda recebida pelo cliente.

O Salário de Benefício (SB) é calculado por uma média de salários.

Acontece que, às vezes, ela deixa de ser uma média exata, porque existe um carinha chamado divisor mínimo.

Calma que já, já você vai entender isso!

Antes, é hora de conhecer outro carinha importante: o fator previdenciário!

Bom, a média de salários pode ser multiplicada pelo temido Fator Previdenciário, mas isso vai depender se o benefício é anterior ou posterior à reforma.

Antes da Reforma, a média é multiplicada pelo fator previdenciário pra duas espécies de benefício:

Depois da Reforma, o fator previdenciário ainda incide, mas pra duas outras espécies de benefício:

Pra você ver como tudo funciona, primeiro vamos conferir como calcular a Média e depois vamos para o Fator Previdenciário!

A lei convencionou dentro da definição do Salário de Benefício o cálculo da Média Aritmética Simples dos salários.

Pra relembrar das aulinhas de matemática, dá uma olhada na definição mais comum de média encontrada por aí:

A média é o resultado da soma de todos os termos dividida pelo número total de termos.

Ou seja:

M = (a + b + c + d) ÷ 4

Ok, Gabriel, os termos da média são os salários. Mas quais? Todos?

Bom, o intervalo de tempo dos salários usados pra calcular a média é definido pela Lei vigente e é chamado Período Básico de Cálculo (PBC).

Dentro desse intervalo é definida uma quantidade de salários que vão ser os termos pra média.

E o divisor?

O divisor vai ser igual ao número total de termos, ou seja, o número de salários usados.

Mas espera aí!

Isso nem sempre é verdade!

Existe um divisor mínimo em algumas espécies de benefício, a depender da legislação da época!

Essa é uma exceção que pega muita gente!

É comum encontrar cálculos previdenciários errados só porque o divisor mínimo foi esquecido ou calculado errado.

Você que sempre se atualiza e acompanha o blog do CJ, logo vai conferir quando o tal do divisor mínimo é aplicado nas regras atuais e descobrir sacadas pra sempre usar o divisor correto.

Então, pra calcular a média certinha:

Com o PBC e com os salários certos corrigidos, tem mais duas contas de matemática básica:

Média pronta! 😀

Mas que tal dar um mergulho mais profundo em cada passo?

Vem comigo!

Período Básico de Cálculo ou PBC é o período contributivo determinado pela lei no qual os salários de contribuição mensais são aproveitados pra calcular a média.

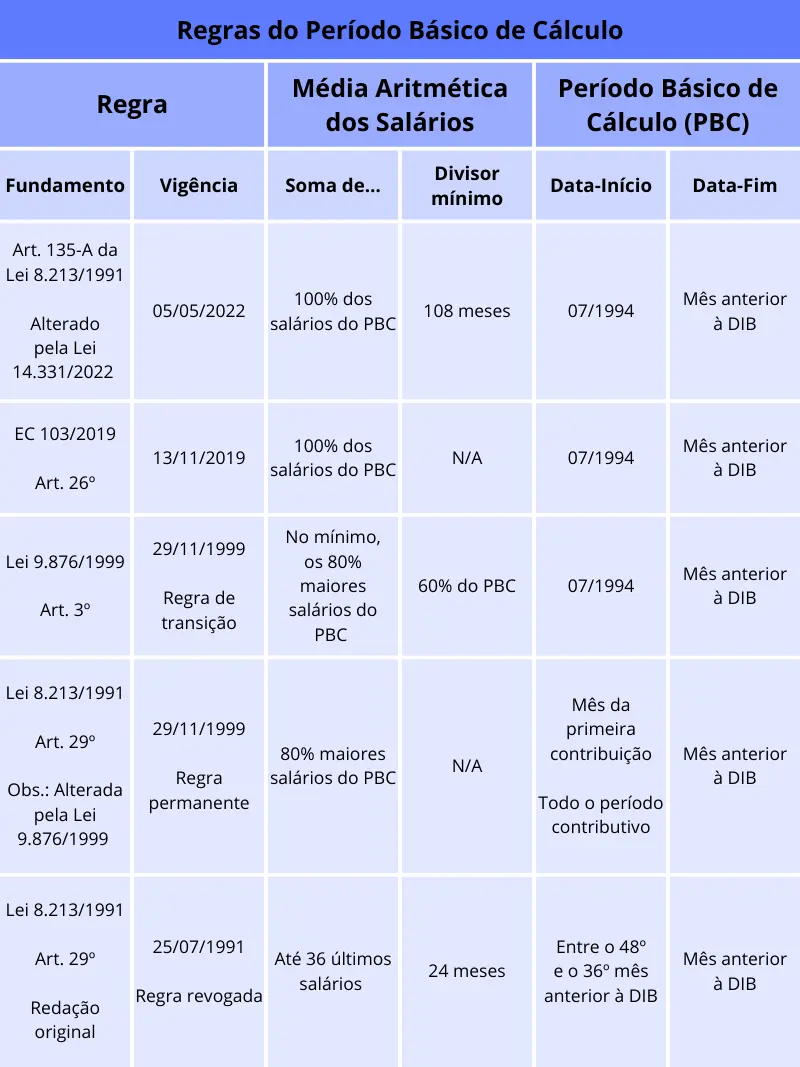

Dá uma olhadinha na relação:

Percebeu um padrão?

Se você reparar bem, o último mês considerado para o PBC sempre é o mês anterior à Data de Início do Benefício (DIB).

A DIB dita as regras do jogo no cálculo da RMI e não é sempre na Data de Entrada do Requerimento (DER). Cuidado! ⚠️

Aliás, a DIB pode corresponder a momentos diferentes e é papel do advogado encontrar o melhor cenário pra que o cliente tenha o melhor benefício!

Então vamos conferir agora cada uma das regras do PBC que você vai usar, em ordem cronológica.

1) Regra revogada: redação original da Lei 8.213/1991

Ainda podem aparecer no seu escritório clientes aposentados há muito tempo com a regra já revogada da redação original da Lei 8.213/1991.

O PBC era formado pelos últimos 36 meses com salários antes da DIB.

Se faltasse salário nesses 36 meses anteriores à DIB, dava pra ir voltando nos meses pra encontrar salários até o 48º mês.

Essa regra permitia um preparo pra aposentadoria: muita gente planejava e pagava contribuições mais altas nos últimos anos.

Mas ela também poderia ser prejudicial se o segurado tivesse contribuições em valores bem menores no fim da vida de trabalho.

2) Regra permanente da Lei 8.213/1991

Após a revogação da redação original da Lei 8.213/1991 pela Lei 9.876/1999, surgiu a chamada “regra permanente”.

Nessa regra, o PBC considera todos os salários de contribuição desde a primeira contribuição da vida do seu cliente e vale para os filiados à Previdência Social a partir de 29/11/1999.

3) Regra de transição – Art. 3º da Lei 9.876/1999

Essa é a regra aplicada ao segurado que já era filiado ao RGPS antes de 29/11/1999 (início da vigência da Lei 9.876/99).

O cálculo dos benefícios segue a regra de transição, e o primeiro mês do PBC vai ser julho de 1994.

Se você pesquisar a exposição de motivos dessa legislação, vai encontrar dois pontos-chave como justificativas pra alteração do PBC e criação dessa regra:

A lei definiu julho de 1994 como o mês inicial do PBC porque nesse mês foi instituído o Plano Real, com a alteração da moeda Cruzeiro Real (CR$) pra Real (R$), o que conteve os níveis de inflação.

A intenção da mudança na Lei era minimizar eventuais distorções daquele período inflacionário.

A intenção foi boa…

Mas, como diz o ditado, de boas intenções, o inferno está cheio! 😅

Afinal, será que isso é sempre benéfico para o seu cliente?

Bom, se você atua no previdenciário, já percebeu que estamos falando da Revisão da Vida Toda, não é mesmo?

Pra entender melhor esse tema, leia esse post super completo: Verdade sobre a Revisão da Vida Toda.

4) Regra Pós-Reforma – Art. 26 da EC 103/2019

A Reforma alterou a forma de calcular os benefícios programáveis, com a exclusão dos 20% menores salários da média.

Ou seja: o cálculo da RMI é feito com base em 100% dos salários do PBC e sem divisor mínimo até 05/05/2022

5) Regra Pós-Reforma – O retorno do divisor mínimo – Lei 14.331/2022

O Art. 135-A da Lei 8.213/1991 foi alterado pela Lei 14.331/2022, que determinou o retorno do divisor mínimo de 108 meses.

Prontinho! Você viu todas as regras do Período Básico de Cálculo.

Agora, que tal entender mais sobre o divisor mínimo?

Vem ver!

Ao calcular a média, o divisor nem sempre corresponde ao total de salários contados.

Isso acontece porque a lei quis evitar o cálculo da média usando como base alguns poucos salários, então estabeleceu um divisor mínimo.

O divisor mínimo é aplicado nos seguintes casos:

Vamos investigar cada uma dessas regras?

Bora!

Ao calcular a média na regra de transição, tenha em mente essas duas regrinhas:

Atenção: Só os meses com salário de contribuição são contados pra soma, mas o divisor mínimo considera sempre 60% do total de meses do PBC (inclusive aqueles sem salário).

Então tenha em mente que, na regra de transição, você tem dois passos importantes pra fazer a média, que você vai contar dentro do PBC:

Quer ver algo que ninguém te conta e que muita gente faz errado?!

É pra já!

Olha só, por causa dessas duas regrinhas (divisor mínimo e mínimo de salários pra soma), o número de salários descartados varia bastante!

Nem sempre são os 20% menores, como muitos repetem por aí.

Afinal, se você tem que usar no mínimo 80%, então você pode usar mais do que 80%.

Isso faz diferença dependendo do valor do divisor mínimo.

Parece bem óbvio, mas muita gente ainda se perde nessa conta porque esquece ou confunde essas quantidades.🫣

Na prática, o que vai te dar o maior valor é pegar os maiores salários dentro do PBC, que vai ser o maior valor entre:

Se você usa o CJ, fique tranquilo que ele já aplica essa regra pra você. 😎

Pra isso ficar mais simples de entender, vamos dar uma olhada em três variações do divisor mínimo com bons exemplos:

Exemplo 1:

Divisor mínimo maior que a Contagem dos 80% maiores salários e menor que a Quantidade de salários no PBC

| Quantidade de salários no PBC | 280 |

| Divisor mínimo (60% do PBC) | 168 |

| Quantidade de salários no PBC | 192 |

| Contagem dos 80% maiores salários | 153 |

| Fator divisor | 168 |

| Número de salários excluídos | 24 |

M = 168/168

Como o divisor mínimo é maior que o mínimo de 80%, você pode pegar mais salários até atingir a quantidade correspondente ao divisor mínimo.

Em outras palavras, você vai descartar só a diferença entre a quantidade de salários no PBC e o Divisor mínimo, entendeu?

Bora pra mais um exemplo!

Exemplo 2:

Divisor mínimo igual à Contagem dos 80% maiores salários

| Quantidade de salários no PBC | 254 |

| Divisor mínimo (60% do PBC) | 153 |

| Quantidade de salários no PBC | 192 |

| Contagem dos 80% maiores salários | 153 |

| Fator divisor | 153 |

| Número de salários excluídos | 39 |

M = 153/153

Aqui ficou fácil fazer a média porque o divisor mínimo e a contagem dos 80% maiores salários são iguais!

Então, você descarta a diferença entre o total de salários e o divisor. Simples assim. 😊

Exemplo 3:

Divisor mínimo maior que a quantidade de salários no PBC

| Quantidade de salários no PBC | 240 |

| Divisor mínimo (60% do PBC) | 144 |

| Quantidade de salários no PBC | 105 |

| Contagem dos 80% maiores salários | 84 |

| Fator divisor | 144 |

| Número de salários excluídos | 0 |

M = 105/144

Fica fácil ver que esse é o caso mais prejudicial porque o divisor vai ser maior do que os termos na conta da média.

Imagine se você tivesse que descartar mais 20% dos meses com salários?

O prejuízo seria maior ainda! 😱

Então, nesse caso, nenhum salário é excluído da conta.

Em resumo:

Olha só o exemplo:

Jonas fez o pedido de aposentadoria em 11/2016 e já trabalhava antes de 1999.

Então, seu PBC começa em 07/1994, devido à regra de transição.

Entre o termo inicial e a DIB (11/2016), foram contados 268 meses e, nesse PBC, ele só tinha 193 salários de contribuição.

Espia só como ficam essas informações na tabela:

| DIB | 11/2016 |

| Quantidade total de meses no PBC | 268 |

| Divisor mínimo (60% do PBC) | 161 |

| Quantidade de salários no PBC | 193 |

| Contagem dos 80% maiores salários | 154 |

| Fator divisor | 161 |

| Número de salários excluídos | 32 |

Se o total de meses do PBC é 268, então o divisor mínimo é 161 (60% do PBC).

Nesse PBC, o Jonas só tinha 193 salários de contribuição.

Então 80% desta conta vão ser 154 salários.

Como a contagem dos 80% maiores salários é menor que o divisor mínimo, o fator divisor no caso do Jonas é o próprio divisor mínimo (161).

Isso pode diminuir a renda dele!

Mas como ele pode usar mais que os 80% maiores salários, o equivalente a 161 salários pode ser usado.

Os outros 32 vão ficar de fora.

Como você pode perceber, foram usados 7 salários a mais do que a contagem dos 80% maiores, e, a depender do valor desses salários, a média pode reduzir bastante!

Percebeu o estrago que essa exceção pode causar? 👀

Ah, ao contrário do que muitos imaginam, é super fácil achar o divisor na própria carta de concessão do INSS. Espia só:

Se você mostrar esse detalhe para o seu cliente na hora de explicar como chegou no resultado da RMI, ele vai te admirar ainda mais! 🤩

Bom, você acabou de ver o primeiro caso em que o divisor mínimo é aplicado.

Bora ver o segundo?

Chega junto!

Sabe aquele filme chamado “A volta dos que não foram”?

É bem esse o caso aqui! 🤣

O divisor mínimo voltou a ser aplicado com a Lei 14.331/2022, em 108 meses.

Todas as contribuições da vida do seu segurado são importantes. TO-DAS!

Mas, Gabriel, mesmo se elas não estiverem no PBC?!

Mesmo se elas não estiverem no PBC!

Como assim?! 🤔

É o seguinte: fora do PBC elas contam como tempo de contribuição, e isso influencia também o cálculo da RMI.

Se você tem um carnê de contribuições antigas em mãos, mas elas não constam no CNIS, leve esses documentos para o INSS.

Tempo de contribuição garantido! ✅

Agora, se for o contrário, ou seja, seu cliente já tem o tempo de contribuição comprovado, e você não sabe o Salário de Contribuição de algum mês, fique ligado no PBC.

Nem todos os vínculos estão no CNIS, alguns podem ter sido perdidos.

Além disso, o próprio CNIS só possui dados a partir da década de 80!

Pra isso, aqui vão 2 dicas de ouro:

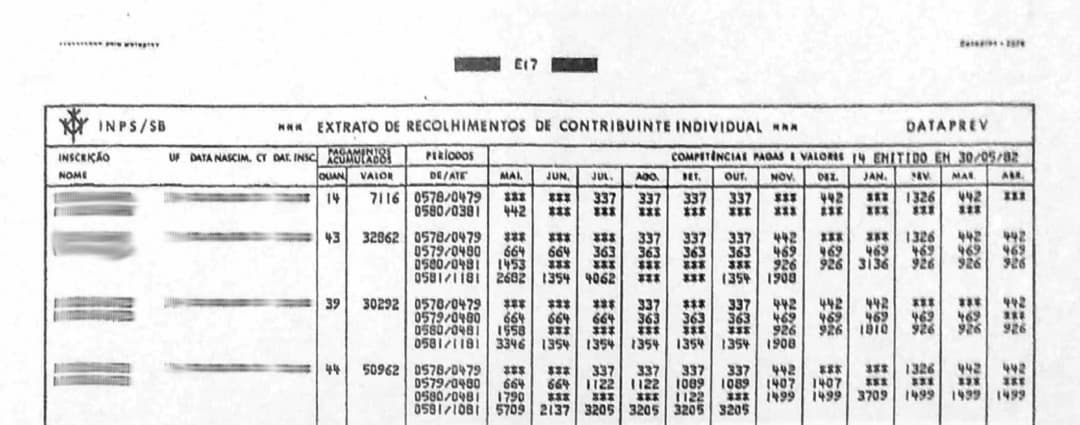

É comum o contribuinte individual ter mais de uma inscrição no INSS.

Incentivar e ajudar o cliente a procurar carnês que nem ele lembrava e que não estavam no CNIS é muito legal!

Essa busca pode aumentar bastante o tempo de contribuição e até localizar SC importantes pra incluir no PBC do cliente. 😉

As microfichas são extratos antigos nos quais o INSS documentava as contribuições mensais dos segurados, que eram identificados pelo número de inscrição, como você pode ver nesse exemplo:

Esse extrato é um pote de ouro pra vários casos! 🌈

Ele contém contribuições bem antigas que, às vezes, nem o cliente lembra.

O INSS chegou a fornecer direto aos segurados um tempo atrás, mas parou porque existiam informações de várias pessoas no mesmo extrato.

Imagina a confusão? 😂

Hoje, esses extratos já estão digitalizados e disponíveis quando o servidor do INSS consulta o CNIS.

No processo administrativo, sempre peça a análise das microfichas em todas as inscrições.

Não é comum o INSS procurar sozinho essa informação para o seu cliente, então insista nesse pedido!

O próprio INSS costuma considerar só o CNIS, mas ele não é prova absoluta!

Se a realidade for outra, é papel do segurado provar.

Aqui estão as principais dicas (que já demos em outros posts) pra você seguir nessa situação:

Aposto que você não quer deixar períodos do seu cliente sem salário de contribuição!

Afinal, você que acompanha o CJ e leu os posts acima já sabe da necessidade de incluir pelo menos o salário mínimo em períodos que têm o TC comprovado, mas estão sem salários de contribuição.

Nunca ignore essa regra – ou seu cálculo pode acabar bem errado! ❌

As pessoas contribuem todos os meses em que têm um vínculo com a Previdência Social com uma quantia de dinheiro obtida por uma determinada atividade (remunerada ou não).

Essa quantia nem sempre equivale ao conceito de salário definido pelo Direito Trabalhista.

No previdenciário, a lei definiu e ainda mantém o nome salário de contribuição.

Mas ele pode representar:

Então, nos cálculos previdenciários, é costume falar somente salários pra se referir aos salários de contribuição, abrangendo as atividades de todas as categorias.

É papel do advogado saber:

Há algumas discussões sobre algumas verbas entrarem ou não nessa conta.

Mas avalie bem quando vale a pena comprar essa briga…

Uma boa estratégia é conferir se os salários que você quer discutir vão entrar para os 80% maiores no PBC na composição da média.

Se não forem, não perca tempo com isso!

Se a inclusão desse valor pode fazer diferença na RMI, pesquise a posição dos tribunais e corra atrás do direito do seu cliente!

Outra boa dica é procurar o salário de contribuição de cada atividade concomitante (principal, secundária etc.).

Eles são usados em todas as formas do cálculo de RMI com atividades concomitantes.

Ah! Você vai gostar de saber que o CJ calcula as várias possibilidades dos salários concomitantes. 😉

A correção monetária é a recomposição do poder de compra dos salários.

Como a média é feita com salários de diferentes meses e anos, eles têm pesos diferentes. Então eles precisam ser equiparados na data do cálculo da média.

É por isso que a correção monetária é tão importante!

Mas, afinal, como esses salários são corrigidos?

Bom, existe um índice de inflação pra cada mês.

Mas se você só multiplicar o salário pelo índice isolado, o resultado do cálculo pode ser desastroso!💥

Você que já usa o CJ e importa os salários do CNIS em poucos segundos sabe a importância de ficar de olho nos salários de contribuição.

Então mais uma vez: sempre confira os salários!

No CJ, o programa mostra todos os salários inseridos e os considerados, junto com a operação que foi realizada sobre cada um.

Aí, fica moleza pra você conferir!

Depois de observar todos esses detalhes e com muito cuidado você tem em mãos o cálculo de Salário de Benefício com precisão!

Mas você já sabe que alguns casos não param por aqui, certo?!

Quando for o caso, não deixe de conferir o famoso Fator Previdenciário!

Agora você vai ver como a DIB certa pode aumentar a renda do seu cliente!

Avalie entre as datas de cada cenário e suas vantagens:

A DER é a data em que você entrou com o pedido de aposentadoria, ou seja, o dia do protocolo da solicitação do benefício ao INSS.

A DER é o dia que define o início dos pagamentos dos atrasados da aposentadoria, então fique bem atento e confira todos os requerimentos do segurado.

Peça todas as cartas de indeferimento que o cliente tiver em mãos.

Confira também o CNIS e a tela “Agendamentos/Requerimentos” do portal Meu INSS.

Em DER antigas, você pode encontrar direitos onde achou que não existia e aumentar os ganhos do seu cliente e seus honorários.

Aqui tem ainda mais uma sacada pra você usar sempre: a reafirmação da DER, o pedido que salva a vida de muitos clientes!

Se o seu cliente não preencher todos os requisitos na DER, a reafirmação da DER permite que ele se aposente após a DER.

E mesmo com os requisitos preenchidos na DER, a reafirmação pode garantir um benefício melhor caso você encontre condições melhores de preencher os requisitos até o fim do processo!

A DICB é a data em que o segurado completou os requisitos mínimos pra se aposentar por uma determinada espécie.

A premissa desta data é o direito adquirido.

Ela é uma aplicação prática da tese de melhor DIB.

Você pode usar esse conceito pras regras vigentes, de transição e inclusive revogadas, desde que comprove o direito adquirido nesta data.

Então se o seu cliente completou os requisitos numa data anterior, mas não fez o pedido, ele pode usar o cálculo de RMI dessa época hoje (com a evolução salarial).

Vale ressaltar que os pagamentos só contam a partir da DER!

Entender esse conceito ajuda a fazer o cálculo certo também nas revisões.

Lembre dele sempre que pesquisar sobre uma revisão.😉

Se o segurado parou de trabalhar e empurrou o requerimento com a barriga, nem tudo está perdido!

Mas cuidado! ⚠️

Além de perder todos os meses de aposentadoria, ele pode ser prejudicado na RMI se você não ficar ligado nessa dica.

Imagine um segurado que só pediu a aposentadoria um ano depois de completar os 35 anos de contribuição.

Esse ano sem contribuição pode entrar para o PBC se você considerar a DER como referência.

Como você viu antes, o PBC considera todos os meses entre a data inicial e o mês anterior à DIB, inclusive os sem contribuição, e isso influencia o divisor mínimo, que pode reduzir a renda do segurado.

Então a lei deu essa opção para o segurado!

Assim, dá pra considerar como termo final do PBC o mês anterior à data fim da última atividade.

Fique atento e confira bem a última competência considerada no PBC se você já tem uma Carta de Concessão ou um cálculo judicial em mãos.

Previdenciaristas de sucesso usam e abusam dessas estratégias. 😎

Com certeza, você faz parte desse time ou logo vai fazer ao terminar de ler esse post e passar a usar essas dicas!

Com a Reforma, o cálculo dos benefícios programáveis será a média aritmética simples dos salários de contribuição, atualizados monetariamente, correspondentes a 100% do período contributivo desde a competência julho de 1994 ou desde o início da contribuição, se posterior àquela competência.

Olha só como ficou na lei:

O art. 26, § 2º determina que o valor do benefício de aposentadoria vai ser 60% da média aritmética simples dos salários de contribuição, com acréscimo de 2% pra cada ano de contribuição que exceder o tempo de 20 anos de contribuição nos casos previstos na lei.

O art. 26, § 5º determina que o acréscimo mencionado no § 2º será aplicado pra cada ano que exceder 15 anos de tempo de contribuição para os segurados expostos a agentes nocivos e pras mulheres.

O art. 26, § 3º, II determina que o valor do benefício de aposentadoria vai corresponder a 100% da média aritmética no caso de aposentadoria por incapacidade permanente, quando decorrer de acidente de trabalho, de doença profissional e de doença do trabalho.

Várias pessoas e até mesmo alguns advogados ainda acreditam no mito de que o fator previdenciário sempre diminui a aposentadoria.

Mas a verdade é que o fator pode aumentar o valor da aposentadoria em alguns casos.

Tenha em mente que o fator previdenciário é um multiplicador do salário de benefício, então:

Fique de olho também nos períodos do cliente.

Existem cenários que aumentam o tempo de contribuição, como:

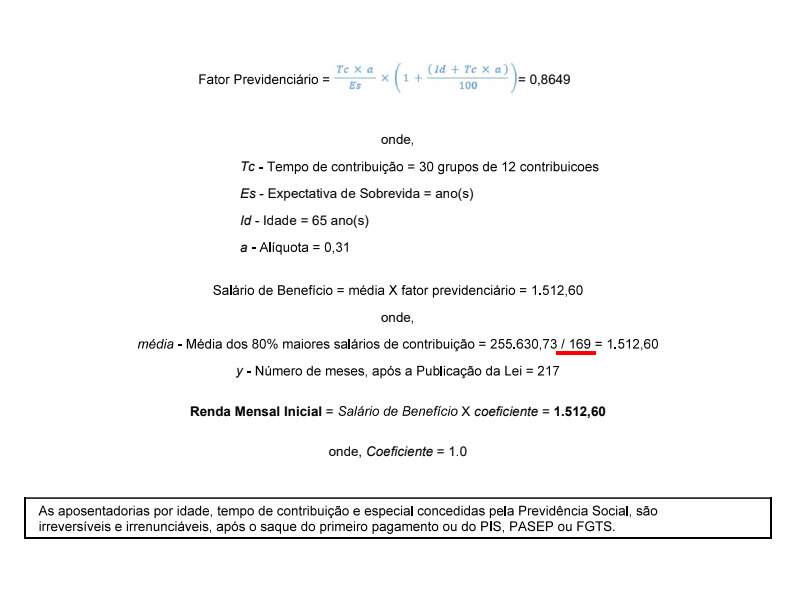

Agora, você vai ver a fórmula e como ela é mais simples do que parece.

Se você já conhece bem, confira pelo menos a exceção do fator progressivo.

Afinal, poucos sabem da existência dela…

O objetivo do Fator Previdenciário é evitar a aposentadoria precoce.

Isso ficou claro desde a sua criação.

Aliás, quando o fator foi criado, em 1999, foi uma loucura!

As pessoas mal tinham se adaptado às mudanças da Emenda Constitucional 20/1998 (última grande Reforma da Previdência no RGPS) quando, no ano seguinte, mais um susto!

Muitos pediram a aposentadoria sem se planejar e saíram bem prejudicados.

Pra completar o cenário assustador, a fórmula do fator previdenciário parece medonha e complexa, mas, se olhar com carinho, você vai ver que ela não é tão sinistra assim:

Agora você vai ver o que significa cada elemento e enxergar a fórmula com outros olhos:

| f | Fator previdenciário |

| Tc | Tempo de contribuição |

| a | Alíquota |

| Es | Expectativa de sobrevida |

| Id | Idade |

Confira o tempo de contribuição, inclusive os salários anteriores a 1994, pois mesmo que não entrem na média, eles representam mais TC, o que influencia o fator previdenciário.

Considere os requisitos de tempo de contribuição pra homem ou mulher e professores ou professoras, somando 5 anos pra mulher, mais 5 anos pra professor.

É um valor constante de 0,31 em todos os cálculos. Todos!

Ele foi fixado com base na soma das alíquotas de contribuição máxima do empregado (11%) e da alíquota do empregador (20%).

O fundamento escolhido pela lei toma por base o segurado empregado, mas a alíquota é aplicada em todos os cálculos do fator previdenciário porque a lei definiu como padrão, independente da categoria!

É exatamente o que você pensou: uma estimativa de quantos anos faltam pra uma pessoa em determinada idade bater as botas! 😲

E como essa estimativa é feita?

O IBGE faz essa conta e divulga a Tábua de Mortalidade dos parâmetros relativos ao ano anterior até o dia 1º de dezembro de cada ano.

No CJ, a gente acompanha essas publicações, confere todos os valores e atualiza logo depois da publicação oficial pra você ficar bem tranquilo.

Os cálculos são atualizados de forma automática e você não precisa fazer nada!

Como esse valor é um dos divisores da fórmula, ela vai diminuir o valor final do benefício.

Isso quer dizer que, quanto maior a expectativa, mais tempo a pessoa vai viver e receber o benefício.

Essa é uma das razões que a lei adotou pra justificar essa redução na aposentadoria.

Você pode dar essa dica para o seu cliente que ainda não completou os requisitos pra reforçar o quanto você se atenta aos detalhes.

Ele vai ficar bem feliz e confiar inclusive o agendamento do benefício nas suas mãos!

Pode acreditar, já vi muito cálculo errado por aí e o problema estava no preenchimento da idade!

Isso porque foi usada a idade na data do cálculo, em vez da idade na DIB.

Então olho aqui!

Muitos até sabem disso, mas esquecem de conferir.

No cálculo do fator, os valores são usados em números decimais.

Mas como converter os anos incompletos?

Simples! Você precisa transformar os dias e os meses do ano incompleto pra formar um valor em anos com casas decimais.

Ou seja: use os anos completos, divida os meses por 12 e os dias por 360 (conversão de dias em meses fracionados).

A fórmula fica assim:

Anos + Meses/12 + Dias/360

Obs: Veja que são considerados dias divididos por 360 e não 365, porque o INSS considera meses de 30 dias (30 × 12).

Pra você que é detalhista, vem dar uma espiada em alguns exemplos dessa fórmula aplicada.

Exemplo 01 – Converter Idade: Anos, meses e dias pra Anos Normalizado

Id = 53 anos, 6 meses e 15 dias

| Id | Unidade | Divisor | Resultado |

|---|---|---|---|

| Dias | 15 | 360 | 0,04166 |

| Meses | 6 | 12 | 0,5 |

| Anos | 53 | 1 | 53 |

| Idade normalizada em anos | 53,54 |

Exemplo 02 – Converter Tempo de contribuição: Anos, meses e dias pra Anos Normalizado

Tc = 37 anos, 3 meses e 24 dias

| Tc | Unidade | Divisor | Resultado |

|---|---|---|---|

| Dias | 24 | 360 | 0,06666 |

| Meses | 3 | 12 | 0,25 |

| Anos | 37 | 1 | 37 |

| Tempo de contribuição | 37,32 |

Exemplo 03 – A prova real – Fator completo e Arredondamento

Aqui vai um caso prático pra tirar todo o mistério do fator previdenciário, usando os dados dos exemplos aí de cima.

| Benefício | Aposentadoria por Tempo de Contribuição |

| Média dos salários | R$ 1.500,00 |

| DIB | 03/05/2018 |

| Id | 53,19 |

| Tc | 37,32 |

| Es | 27,80 |

| a | 0,31 |

| Fator Previdenciário | Passo 1 | Passo 2 |

|---|---|---|

| f | Tc × a ÷ Es | 1 + (Id + Tc × a) ÷ 100 |

| 37,32 × 0,31 ÷ 27,8 | 1 + (53,19 + 37,32 × 0,31) ÷ 100 | |

| Passo 1 × Passo 2 | 0,4161 | 1,6476 |

| Resultado | 0,6855 |

Você que é bem detalhista, entende a importância e gosta de conferir os arredondamentos, lembre desta regra: o Resultado do Fator Previdenciário deve ser arredondado até a quarta casa decimal pra baixo.

Feito isso, agora é só calcular o Salário de Benefício!

| Salário de Benefício | Média × Fator Previdenciário |

|---|---|

| R$ 1500,00 × 0,6855 | |

| R$ 1.028,25 |

Os previdenciaristas sabem de cor e salteado que as reformas da lei costumam ser acompanhadas por regras de transição, mas essa é conhecida por poucos.

E se você não usar essa regra, o seu cálculo vai ficar errado.

Essa exceção é aplicada pra quem se aposentou nos 60 primeiros meses após a edição da Lei 9.876/99.

A única informação adicional pra verificar é quantos meses passaram após a publicação da lei até a DIB.

Então, se você possui um cálculo com DIB entre 29/11/1999 e 30/11/2004, fique de olho!

O trecho da lei que explica isso é confuso.

Então, como o que você quer é ser feliz, e não tentar transformar aquela sopa de letrinhas em uma fórmula, aqui vai o jeito mais fácil de resolver isso!

Primeiro, você vai calcular o fator previdenciário normal (𝑓).

Depois disso, calcule a razão entre o número de meses (n) transcorridos de 11/1999 até a DIB e o total de meses de progressão (60), o que vamos chamar de fator progressivo:

fcorrigido = [1 + fprogressivo × (f − 1)]

Então vai ficar assim:

fcorrigido = [1 + (n/60) × (f − 1)]

Com esse fator corrigido em mãos, multiplique a média dos salários pra encontrar o Salário de Benefício.

Agora, usando os mesmos dados de requisitos do exemplo anterior, mas com a DIB em 04/2000 e a Expectativa de Sobrevida adequada:

| Benefício | Aposentadoria por Tempo de Contribuição |

| Média dos salários | R$ 1.500,00 |

| DIB | 01/04/2000 |

| Id | 53,19 |

| Tc | 37,32 |

| Es | 23,10 |

| a | 0,31 |

| Fator Previdenciário | Passo 1 | Passo 2 |

|---|---|---|

| f | Tc × a ÷ Es | 1 + (Id + Tc × a) /100 |

| 37,32 × 0,31 ÷ 23,1 | 1 + (53,19 + 37,32 × 0,31) ÷ 100 | |

| Passo 1 × Passo 2 | 0,5008 | 1,6476 |

| Resultado | 0,8250 |

Calcule quantos meses passaram a partir de 11/1999, e o resto fica facinho!

| DIB | 01/04/2000 |

| Meses (n) | 5 |

| Fator Corrigido | Passo 1 | Passo 2 |

|---|---|---|

| 𝑓corrigido | fprogressivo = n/60 | fcorrigido= [1 + (n/60) × (f − 1)] |

| 5/60 = 0,083 | 1 + (0,083) × (0,8250 − 1) | |

| Resultado | 𝑓corrigido | 0,9854 |

| Salário de Benefício | Média × Fator Previdenciário |

|---|---|

| R$ 1500,00 × 0,9854 | |

| R$ 1.478,13 |

Agora não restam dúvidas da necessidade de calcular o fator, não acha?!

Bom, muito tempo depois do nascimento do fator previdenciário, a Regra 85/95 foi anunciada em 2015.

Com isso, uma nova correria pra se aposentar começou.

A partir dessa regra, se o resultado da soma de tempo de contribuição e idade for igual a 85 pra mulheres e 95 pra homens, você pode optar por não multiplicar o Salário de Benefício pelo Fator Previdenciário.

Em outras palavras: a aposentadoria é integral!🤩

Mas atenção: pra isso, precisa ter o mínimo de tempo de contribuição, ou seja, 30/35 (parece óbvio, mas muita gente esquece desse detalhe).

Essa regra só é aplicada pra DIBs a partir de 18/06/2015, quando foi criada pela MP nº 676/2015, convertida na Lei 13.183/2015.

Ela ficou conhecida como Aposentadoria por Pontos ou Aposentadoria por Pontos 85/95.

Não se trata exatamente de uma nova espécie, só uma opção de retirar o Fator Previdenciário na Aposentadoria por Tempo de Contribuição.

Mas fica muito mais fácil identificar como se ela fosse uma nova espécie, apesar de a lei não explicar desse jeito.

👀Curiosidade: Essa alteração também assustou demais os cidadãos, que, ao ouvir esses números no noticiário, confundiam a soma de pontos com um aumento no requisito idade. 😅

Claro, também foi uma forma de evitar aposentadorias antecipadas…

Mas, em alguns casos, era só esperar mais alguns meses pra essa soma fechar e o fator cair fora da conta.

A regra dos pontos era progressiva, até 31/12/2018, estava valendo a Pontuação 86/96, mas isso caiu pra quem não completou os requisitos até a EC 103/2019.

Como você já sabe, os professores têm uma redução de 5 anos no tempo de contribuição, então, pra eles, sempre seria mais difícil alcançar a Pontuação 85/95 (e suas progressões).

Pra não cometer injustiças, a lei definiu um acréscimo de 5 pontos na soma final da idade com o tempo de contribuição.

Então, pra simplificar, dá pra dizer que a pontuação final é reduzida em 5 anos, com a Pontuação 81/91 para os professores.

Encontrar o coeficiente (ou alíquota) de benefício é moleza, porque ele varia de acordo com a espécie de benefício.

Deixe sempre esse passo por último porque ele pode estar condicionado a alguns cálculos que você fez antes, como o de Tempo de Contribuição.

👉Dica: Pra encontrar o coeficiente, procure o artigo da lei que explica os requisitos. Logo em seguida você vai encontrar outro artigo contendo “a renda mensal” e um percentual em seguida.

Agora você descobriu como explorar o potencial dos seus cálculos de RMI de Aposentadorias Programáveis, sempre consciente do fundamento de cada etapa e com várias dicas e cartas na manga.

Assim você vai conseguir uma aposentadoria melhor para o seu cliente e mais honorários para o seu escritório!🤑

É claro que você não precisa explicar com detalhes cada uma dessas etapas para o cliente.

Mas ao mostrar com segurança o motivo de seu cálculo de RMI ser maior (ou até menor) e alinhar as expectativas logo no início, ele vai valorizar sua autoridade e honestidade.

Os olhos do cliente vão brilhar na hora de te indicar!🤩

Além disso, ficou mais fácil entender por que fazer tudo isso na mão ou mesmo em planilhas pode exigir muito esforço e um tempo precioso, além de facilitar erros de arredondamento ou de correção.

Pular algum passo, correr o risco de digitar errado ou deixar passar um mês sem salário é o suficiente pra jogar todo o seu trabalho no lixo.🗑️

Por isso, calcular a RMI online no Cálculo Jurídico é uma ótima saída!

O programa leva em conta cada uma dessas etapas e permite que você confira cada uma delas, de modo simples e intuitivo!

Assim, você evita erros, automatiza seu cálculo e garante um atendimento ágil e eficiente.

Você vai sair na frente nos atendimentos previdenciários com clientes muito satisfeitos.

E se o seu cliente ainda não tiver direito à aposentadoria, dá pra oferecer um serviço de planejamento pra ele. 😉

Mas isso é assunto pra outro post!

Agora, o que importa é que você vai conseguir calcular a RMI bem precisa e impugnar sem medo o cálculo do INSS na Liquidação de Sentença.

Deixe um comentário se você gostou deste post!

Isso me motiva a escrever mais e vou ficar muito feliz de saber o que você descobriu de novo ou qual passo ficou mais claro. 🙂

Um abraço e até a próxima!

Quem assina o CJ está sempre na frente de outros advogados! Afinal, são muitas as novidades e oportunidades que o programa oferece na hora certa! Aumente seu faturamento e se destaque entre milhares de advogados que vão chegar atrasados para as melhores ações.

Deixe um comentário aqui embaixo, vou adorar saber o que você achou!