Banco é condenado por compra indevida em cartão e falha de segurança

Falha na segurança do cartão de crédito Cliente sofreu lançamento indevido de compra no valor de R$ 9 mil em seu cartão de crédito. O consumidor afirmou...

O cálculo revisional de financiamento é uma etapa indispensável na análise dos abusos bancários!

Dominar essa tarefa abre novas oportunidades para expandir sua advocacia na área bancária e prestar um atendimento mais eficaz aos clientes.

Afinal, imagine quantos consumidores são vítimas de cláusulas abusivas em contratos de serviços firmados com bancos e instituições financeiras todos os dias?

Você só descobre e prova esses abusos com o cálculo revisional! 😉

Por esse motivo, o CJ trouxe hoje um guia com todos os detalhes deste assunto, para deixar a sua vida mais fácil na hora de colocar a mão na massa no dia a dia.

Olha só tudo o que você vai ver aqui:

Com tudo isso, só vai faltar um software que te ajuda a fazer todos os cálculos bancários, inclusive de revisão de contratos:

Gostei, quero começar o teste agora

Então, vem comigo!

O cálculo revisional é uma forma de identificar cobranças indevidas e práticas abusivas em contratos bancários de financiamento. 🤓

Em casos concretos, ele serve como uma forma de verificar e provar que certos encargos ou despesas cobradas dos consumidores estão irregulares.

Isso pode acontecer com cobranças em desacordo com a legislação ou até mesmo com as próprias previsões dos contratos de empréstimos.

Um exemplo clássico de situação em que o cálculo revisional de financiamento é fundamental são os juros abusivos.

Em muitos contratos bancários, os juros cobrados são maiores do que a taxa média do Banco Central do Brasil (Bacen).

Sem contar nas situações em que a cobrança do juro real é muito maior do que a que está no contrato (nominal).

Só é possível identificar essas abusividades com o cálculo revisional de financiamento!

E olha que essa é só a ponta do iceberg em termos de abusos bancários…

Vem conferir como funciona este cálculo!

O cálculo revisional de financiamento funciona como uma ferramenta de checagem da legalidade de termos de serviços como empréstimos ou outras operações com bancos. 😎

Por esse motivo, ele é essencial para os contratos bancários e a chave para descobrir abusos como, por exemplo:

Além disso, o cálculo revisional de financiamento serve para uma série de medidas de proteção ao consumidor, como estas aqui:

Nos casos de dívidas que aparentam estar muito maiores do que deveriam, a única forma de descobrir irregularidades é com esse cálculo.

É por isso que, ao entrar com as ações revisionais, ter um parecer e um relatório com os cálculos é o caminho para a procedência.

Então, vem conferir como fazer o cálculo revisional de financiamento!

Para fazer o cálculo revisional de financiamento, é fundamental seguir 4 passos básicos:

O 1º passo é conferir todas as informações previstas nos contratos de financiamento bancário.

Você vai encontrar dados como:

Depois disso, o 2º passo é verificar as taxas e as tarifas aplicadas, para conferir se elas estão de acordo com a média do mercado.

No site do CJ, você pode consultar as taxas do Bacen de forma super fácil para ver se está tudo certo com o contrato do seu cliente.

Importante: o fato de uma taxa de juros ser maior que a média de mercado é um problema, mas tem que verificar a cláusula para descobrir se o cliente não concordou com ela.

Mesmo nos casos em que há previsão contratual expressa, você pode pedir a revisão, mas é mais difícil.

O 3º passo é calcular os valores cobrados do consumidor!

Como cada tipo de financiamento tem uma fórmula diferente (juros simples, compostos, capitalização, por exemplo), é interessante verificar com calma qual é aplicável no caso.

Com o cálculo feito, você descobre o que o banco cobra do seu cliente de fato.

Aí é a hora de comparar esse resultado com o que está previsto no contrato, o 4º e último passo! ✅

É por isso que o cálculo revisional de financiamento é tão importante para as ações revisionais.

Sem ele, não tem como verificar o abuso e nem provar as cobranças indevidas.

Mas tem como deixar isso menos trabalhoso e mais eficiente!

Se você quer garantir cálculos precisos e bem fundamentados para ações revisionais, precisa ficar atento a 3 pontos essenciais que podem virar o jogo na sua advocacia:

Eles fazem toda a diferença no cálculo da revisão de contratos bancários e podem otimizar o seu tempo, além de aproximar você do sucesso das suas ações.

Antes de começar os cálculos, é fundamental entender a base teórica dos principais abusos bancários e como eles impactam os contratos.

Isso vai ajudar você a identificar irregularidades e argumentar melhor na petição inicial.

No Blog do CJ, você encontra materiais completos sobre temas essenciais, como:

Além da base teórica, tem a parte prática! ⚠️

Existem ferramentas online e gratuitas que podem ajudar você a calcular os valores e descobrir abusos de forma mais produtiva e eficiente.

O CJ pensou em você, por isso, disponibiliza calculadoras bancárias gratuitas para simular financiamentos, comparar métodos de amortização e conferir taxas de juros.

Agora, o último e mais importante ponto!

Se você já tentou calcular juros, amortização e índices de correção de forma manual ou em planilhas complexas, sabe como pode ser complicado e demorado.

Os cálculos revisionais envolvem vários fatores e, por isso, o ideal é usar um software completo.

Aqui no CJ, você pode contar com o software completo de cálculos bancários, que faz tudo de forma rápida e automática.

O programa ainda gera um relatório completo para você mostrar para o cliente ou anexar à ação.

Além disso, você conta com:

Com um software de cálculos como o do CJ, você elimina erros, ganha tempo e aumenta suas chances de sucesso na ação revisional.

Dá uma olhada em detalhes sobre alguns cálculos revisionais comuns, como o de financiamento de veículos e de imóveis!

O cálculo revisional de financiamento de veículos é um dos contratos bancários que estão mais sujeitos a práticas abusivas no Brasil.

Em especial quando se trata das taxas de juros!

Muitos bancos e instituições financeiras aplicam taxas acima da média do mercado ou inserem cobranças indevidas que aumentam muito o valor final do empréstimo. 👀

Para conseguir identificar e provar esses abusos, só com o cálculo revisional de financiamento.

O passo a passo para calcular é este aqui:

1) Organize e analise os documentos essenciais do cliente no empréstimo de carros e caminhões:

2) Identifique as cláusulas abusivas:

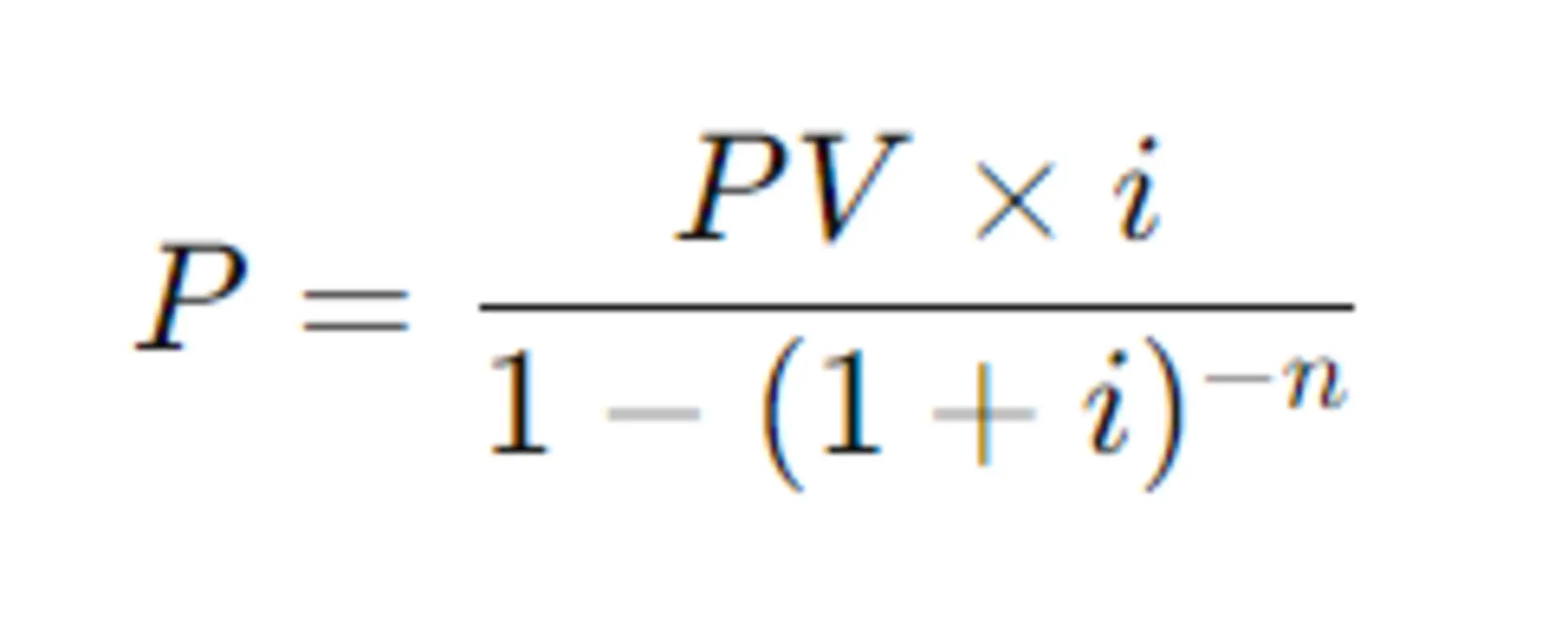

3) Calcule a taxa de juros efetiva aplicada no financiamento:

Onde: P = valor da parcela; PV = valor financiado (principal); i = taxa de juros por período e n = número de parcelas.

4) Compare a taxa encontrada com a taxa do Bacen:

5) Recalcule as parcelas e o saldo devedor:

6) Entre com a ação revisional, se necessário:

Acontece que fazer todos esses cálculos sem ajuda é um grande desafio e pode ser uma enorme dor de cabeça para o seu dia a dia, se tornando até mesmo inviável.

Afinal, calcular tudo na mão leva um tempo que você não tem para perder!

Sem contar que cálculos manuais com fórmulas que envolvem expoentes e potências é um convite para erros graves.

Por esse motivo, conte com um software especializado como o do CJ, que ajuda você de várias formas:

Agora, vem ver qual é o caminho para calcular a revisão do financiamento imobiliário!

O problema das abusividades também existe no caso de empréstimos para financiar imóveis.

Aliás, nesses tipos de contratos, o abuso fica ainda maior!

É que financiamentos imobiliários são longos, por vários anos, e juros abusivos somados aos encargos indevidos trazem um prejuízo enorme para os consumidores.

Então, descobrir e lutar contra isso é fundamental para defender seus clientes e adequar os contratos às regras.

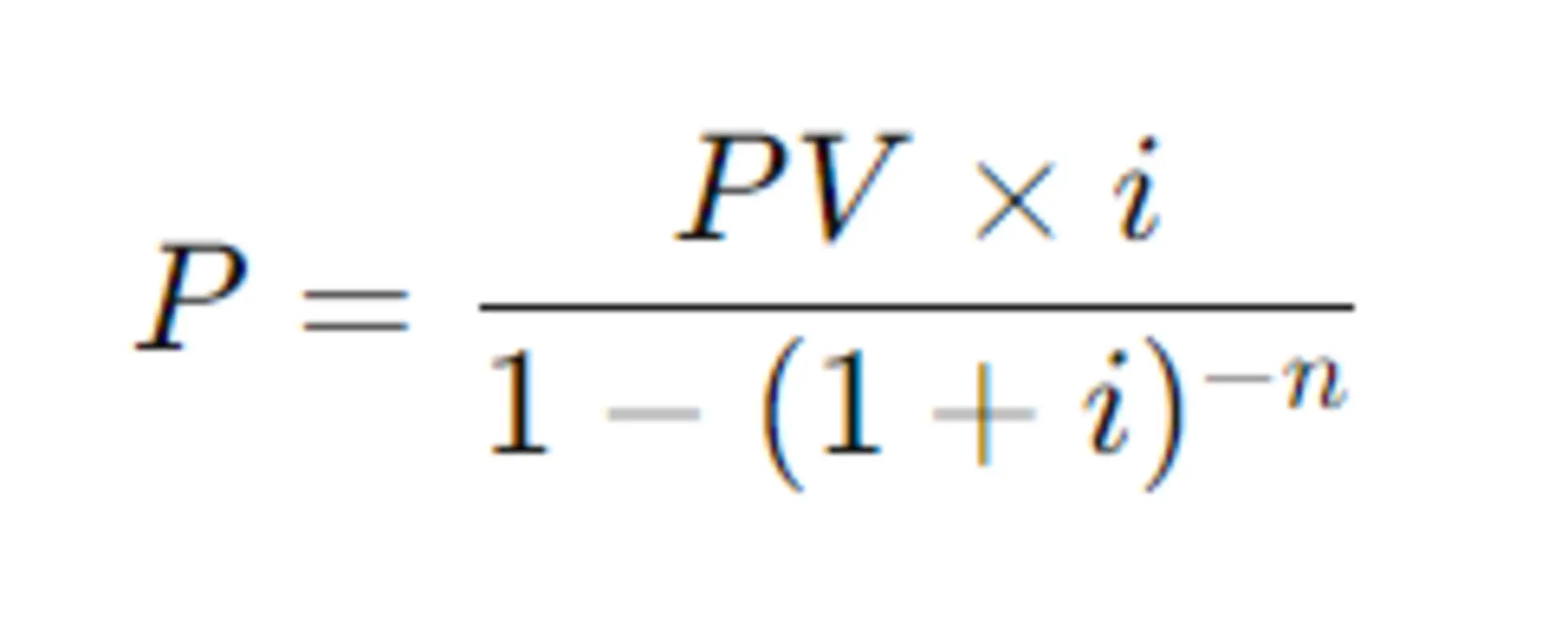

O passo a passo é bem parecido com o de cálculo revisional de financiamento de veículos, mas com as particularidades de imóveis.

Dá uma olhada:

Onde: P = valor da parcela; PV = valor financiado (principal); i = taxa de juros por período e n = número de parcelas.

Importante lembrar: ajuizar a ação revisional não quer dizer que o cliente não precisa pagar as parcelas durante o processo.

Isso porque atrasos podem levar à perda do imóvel e à aplicação de multas, que aumentam ainda mais a despesa do consumidor com os abusos.

É por isso que um programa como o software completo de cálculos bancários do CJ ajuda tanto sua advocacia no dia a dia e faz a diferença na hora de atender os clientes! 🤩

Por falar em clientes, vem descobrir quem pode solicitar a revisão de um contrato de financiamento abusivo.

Qualquer pessoa, física ou jurídica, que contratou um serviço bancário ou assinou um contrato de financiamento e foi prejudicada pode solicitar a ação revisional! ✅

Isso significa que, em situações de cláusulas abusivas ou cobranças indevidas, é um direito da parte que saiu no prejuízo pedir a revisão na Justiça.

A ação revisional de financiamento é um processo que tem como objetivo analisar os termos do contrato entre o consumidor e os bancos.

Se for constatado que existem abusos, é possível que a Justiça decida de forma favorável aos consumidores e determine medidas como:

Por esse motivo, sempre que um cliente enfrentar dificuldades para pagar suas dívidas ou suspeitar de abusos por parte do banco, vale a pena avaliar a viabilidade da ação revisional.

Só que, para o processo ser julgado de forma procedente, é necessário provar as práticas abusivas.

Vem descobrir quais documentos são fundamentais para isso!

Os documentos necessários para ajuizar uma ação revisional com boas chances de vitória são estes aqui:

Em todas as ações revisionais, os documentos pessoais (RG, CNH e CPF) e o comprovante de residência são indispensáveis.

Mas documentações adicionais e específicas podem ser necessárias, a depender do caso.

Então, para facilitar, confira a seguir os documentos comuns e, em negrito, os documentos específicos para cada tipo de processo de revisão:

Inclusive, já salva este post para consultar no dia a dia qual documentação pedir para o seu cliente. 🤗

E por falar no consumidor, é interessante também esclarecer alguns medos comuns.

Um deles é o de que quem entra com um processo de revisão não consegue mais financiar bens.

Dá uma olhada em como isso não é bem verdade!

Não há nenhum impedimento para o consumidor que entrar com uma ação revisional fazer outro financiamento. ❌

Ou seja, não existe nenhuma lei que proíba uma nova contratação com outro banco ou até com a mesma instituição bancária depois da Justiça determinar uma revisão.

Mas essa dúvida de muitos clientes tem fundamento!

É que muitas vezes os bancos que são réus em ações de revisão não facilitam novos empréstimos para os clientes que entraram com os processos.

O motivo é simples: como qualquer ação judicial, uma revisional traz um impacto na relação entre as partes.

Então, o banco pode, sim, restringir (de forma oficial ou não) a oferta de crédito e opções de financiamento.

E, como essa é uma relação contratual privada, a Justiça não pode obrigar o banco a contratar de novo.

Acontece que isso não significa que o seu cliente não possa conseguir financiamentos com outras instituições.

Cada caso deve ser analisado com cuidado e cautela, afinal, o consumidor não pode ser obrigado a pagar parcelas abusivas só pelo medo de não conseguir novos empréstimos.

Outra preocupação são os custos da ação revisional!

A melhor resposta é depende! 😉

É que o custo de uma ação revisional de financiamento pode mudar conforme uma série de fatores do caso concreto.

Entre eles, estes aqui:

Em especial, 3 deles são muito relevantes e podem pesar bastante no orçamento dos clientes:

As custas processuais são taxas cobradas pela Justiça para entrar com o processo e cobrir as despesas de tramitação.

Em alguns casos, é possível solicitar a gratuidade da Justiça para o cliente, em situações em que há vulnerabilidade social e falta de condições de arcar com os gastos.

Além disso, existem os honorários advocatícios, que podem ser fixos ou baseados em uma porcentagem do proveito econômico da ação.

Dentro dos limites impostos pela OAB, a advocacia tem liberdade para determinar os valores dos seus honorários.

E o que você cobrar deve ser bem explicado para o cliente, para ele ficar ciente do gasto e evitar problemas depois.

Ainda, é preciso considerar a possibilidade de ser necessária uma perícia contábil para avaliar os cálculos apresentados.

O custo do exame do cálculo com o perito varia conforme a proposta do profissional nomeado pela Justiça e deve ser pago pela parte que solicita a perícia.

Mesmo assim, a ação revisional pode trazer uma economia significativa para o cliente nos contratos de financiamento, ao reduzir os juros abusivos e eliminar cobranças indevidas.

Por esse motivo, sempre vale a pena avaliar tudo antes de entrar com o processo!

Conseguir fazer o cálculo revisional de financiamento de forma eficiente, rápida e personalizada é um grande diferencial para a sua advocacia.

Você viu hoje que calcular esses valores permite identificar abusos bancários e é fundamental para entrar com ações revisionais.

Só não dá para perder tempo com cálculos manuais longos, demorados e com muito risco de erros.

Ainda bem que você acabou de conferir aqui no blog do CJ todos os detalhes do cálculo revisional e uma super dica de programa para ajudar você nessa tarefa.

Agora, você vai tirar de letra as análises e descobrir na hora o que o seu cliente tem direito em termos de revisão de contratos bancários. 🚀

Para ganhar ainda mais em produtividade na sua advocacia, conte com o software que faz todos os cálculos bancários por você, da prospecção à liquidação!

Até a próxima!

Quem assina o CJ está sempre na frente de outros advogados! Afinal, são muitas as novidades e oportunidades que o programa oferece na hora certa! Aumente seu faturamento e se destaque entre milhares de advogados que vão chegar atrasados para as melhores ações.

Deixe um comentário aqui embaixo, vou adorar saber o que você achou!