Como o IRDR pode influenciar ou impactar o processo de RMC

Todos os dias, milhares de ações judiciais de cartão de crédito com Reserva de Margem Consignável (RMC) geram contradições e conflitos de competência no...

Cá entre nós, não é difícil ver empresas em negociação com os bancos pra salvar seus negócios, não é mesmo?!

Ainda mais em tempos de pandemia!

Verdade seja dita, um empréstimo de R$ 800.000,00, por exemplo, pra custear o capital de giro da empresa, passa a ser questão de sobrevivência.

Aí o tempo passa, o cliente consegue um fôlego econômico, mas sente que está pagando ao banco um valor maior do que foi contratado.

E não é um sentimento em vão, viu?

Muitas vezes, do valor inicial daquele tipo de empréstimo já se foram pagos mais de um milhão!

É muito dinheiro a mais sendo cobrado dos seus possíveis clientes!

E você sabe o porquê disso?

Bom, só lendo este post pra entender!

Um post que, além disso, ainda vai te fazer descobrir:

Isso mesmo! Você vai conhecer tim tim por tim tim das cláusulas bancárias mais perigosas de um contrato de empréstimo de capital de giro.

Assim, vai passar a analisar qualquer contrato bancário com olhos de lince.

Dica: quer poupar tempo? Então já vou deixar o pulo do gato para ações bancárias aqui nesse vídeo:

Gostei, quero começar o teste agora

Prontinho! Agora é hora de conhecer os detalhes das ações de Revisão de Financiamento de Capital de Giro. Acompanhe comigo a leitura.

Uma das maiores causas de endividamento é a por empréstimos bancários, sabia disso?

Pois é! E acredite se quiser, ela supera até mesmo as dívidas por cartões de crédito.

Não é à toa que o Brasil possui um dos maiores índices de contratos de crédito bancário e, por esse motivo, o maior número de consumidores endividados.

Diante deste cenário de inadimplência e desequilíbrio econômico, é necessário agir em 99% dos casos.

Mas quando agir e como agir?

São as respostas dessas e de outras perguntas que conto agorinha.

O capital de giro nada mais é do que o dinheiro que uma empresa precisa pra se manter no mercado.

É o que faz a empresa pagar suas despesas operacionais e funcionários, por exemplo.

Isso quer dizer que um empréstimo de capital de giro é um pedido de crédito ao banco para ter dinheiro em caixa e, assim, garantir a saúde financeira da empresa.

Ou seja, manter o pleno funcionamento empresarial.

Esse tipo de empréstimo é comum nas seguintes situações:

Sim, essas são essas situações que fazem uma empresa solicitar um empréstimo de capital de giro.

Mas, como você vai ver depois, esse é um caminho que pode custar muito caro para a sobrevivência da empresa.

Primeira pergunta respondida, dá uma olhada na segunda!

Quase sempre!

Existem várias irregularidades que podem ser encontradas no contrato de empréstimo de capital de giro do seu cliente.

Eu diria que a principal, e mais cara pro caixa da empresa, é a taxa de juros remuneratórios acima da taxa média do mercado.

Os encargos moratórios, devidos em casos de inadimplência, são outro gargalo.

Sem contar que nem toda cobrança de tarifas, taxas ou impostos são legais.

A propósito, você tem ideia do que a gente está conversando aqui?

Não? Então relaxa que você vai dominar de vez as situações em que o contrato de capital de giro pode sofrer uma revisão.

É só conferir, na sequência, as 6 cláusulas bancárias que devem ser observadas no contrato do cliente antes mesmo de propor a ação.

São elas:

Nos contratos de empréstimo de capital de giro, em que o capital é disponibilizado de forma imediata, o montante dos juros remuneratórios deve estar previsto no contrato.

Mas o que são juros remuneratórios mesmo, Ana?

Os juros remuneratórios são os juros cobrados pra remunerar o banco pela quantia emprestada ao cliente durante o período da contratação.

Eles incidem tanto nos períodos de normalidade contratual como no de anormalidade (inadimplência).

Memória refrescada? Ótimo! Então vamos em frente.

Bom, se você se deparar com um contrato sem previsão da taxa de juros remuneratórios, o que não é incomum, observe e faça o seguinte:

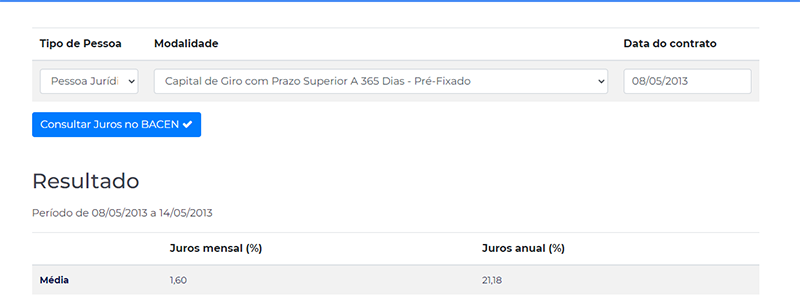

A consulta é bem simples e rápida.

Na calculadora grátis do CJ, basta você inserir o tipo de pessoa, a modalidade e data contrato. E prontinho!

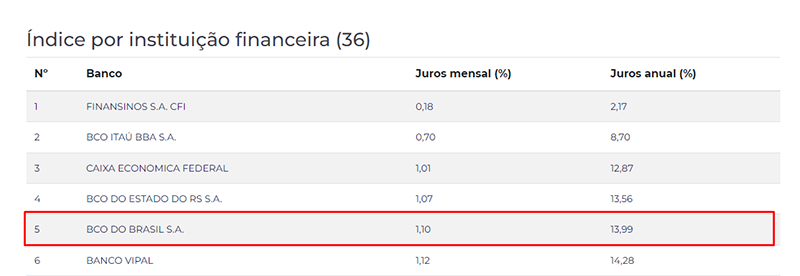

Aí, pra fechar, você só precisa procurar qual é a taxa que o Banco do cliente informou ao BACEN, naquela mesma espécie e época do contrato.

Viu só como é rápido e prático?

Pra facilitar mais ainda, vou te mostrar um exemplo:

Percebeu que a taxa de juros contratual (1,39%) do BB supera a taxa média do BACEN (1,10%), certo?

Então bingo! Dá pra requerer o afastamento dessa previsão abusiva estabelecida pela instituição financeira.

Mas não para por aí…

Próximo ponto pra ficar de olho: a capitalização dos juros remuneratórios!

2.Cláusula sobre Capitalização dos Juros Remuneratórios

A capitalização de juros é o famoso juros sobre juros, juros compostos ou anatocismo.

Em primeiro lugar, é importante que você saiba que é permitida a aplicação da capitalização de juros com periodicidade inferior a um ano pelos bancos.

A condição aqui é que isso deve ser expressamente pactuado.

Então, bastante atenção pra esse ponto porque os bancos praticam muito a capitalização de juros sem previsão expressa no contrato.

E mais! Pouco importa a periodicidade (anual, semestral, mensal), a capitalização só é válida se estiver prevista com todas as letrinhas no contrato.

Do contrário, você não só pode, como deve ajuizar uma ação revisional!

Com a identificação certinha de uma prática abusiva é possível requerer, através da ação revisional, o afastamento ou revisão dessas e outras irregularidades.

E tem mais! Vem comigo.

Os juros de mora são cobrados quando há atraso no pagamento.

Nos contratos bancários não regulados por lei específica, os juros moratórios podem ser firmados até o limite de 1% ao mês.

Se a cobrança dos juros de mora no contrato do seu cliente estiver acima deste limite, cabe ação de revisão!

Se precisar fundamentar em sua petição, é só consultar a Súmula 379 do STJ.

Segue comigo para o próximo!

A comissão de permanência (ou juros remuneratórios) é uma taxa cobrada sobre os dias de atraso (período de anormalidade) das obrigações contratuais.

Muita gente ainda não sabe, mas, desde 01/09/2017, a comissão de permanência não pode ser mais cobrada pelos bancos.

Isso está lá na Resolução n.º 4.558/2017, que revogou a Res. 1.129/86.

Assim, foi formada essa divisão temporal:

Então se o seu cliente firmou um contrato depois de 01/09/2017, não tem segredo, a taxa de comissão de permanência não pode ser cobrada em hipótese alguma.

Se esse for o caso dele, vale a pena dar um pulinho nesse post: Como ajuizar uma ação revisional bancária. Lá você descobre tudo que deve fazer e se atentar na hora da revisional.

Bora pra última cláusula bancária.

A multa moratória corresponde a uma penalidade pra quem incorrer em mora.

Trocando em miúdos: se atrasar o pagamento da parcela, não tem jeito, a multa vai incidir.

E olha, o Código de Defesa do Consumidor estabelece que a multa moratória não pode ser superior ao percentual de 2%.

Assim, quando houver multa moratória superior ao permitido por lei, você deve sim pedir a redução a 2% sobre as parcelas em atraso.

Salvou aí? Então vem ver o quinto abuso mais comum encontrado nos contratos.

O conceito não tem segredo….

Tarifa é a remuneração pelos serviços efetivamente prestados a clientes e usuários pelos bancos e outras instituições autorizadas a funcionar pelo Banco Central.

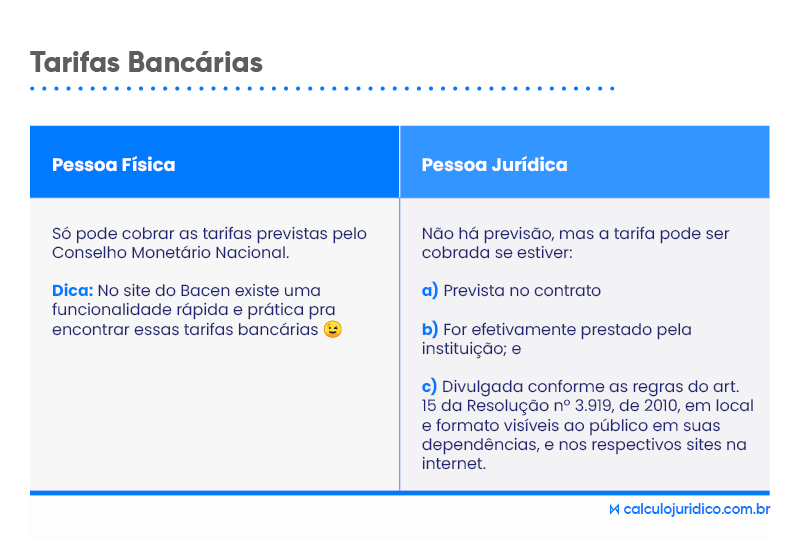

O segredo das tarifas é você saber quais delas são ou não abusivas.

Pois bem. Pra que a cobrança da tarifa seja feita de uma forma correta, o serviço deve estar:

Mas atenção!

O banco tem que seguir algumas regrinhas a depender do cliente. Olha só:

E como não são poucas as tarifas existentes por aí, nesse post sobre os 5 abusos bancários mais comuns, deixei pra você um quadro resumo que vai ajudar, pelo menos, com as principais.

Prontinho! Agora você já sabe identificar as principais ilegalidades encontradas em cláusulas bancárias de empréstimos de capital de giro e quando revisar.

Então chegou a hora de conhecer mais sobre a ação e os cálculos.

É rápido, prático e você vai amar o bônus que vem por aí, eu garanto.

A ação revisional não deixa de ser uma excelente oportunidade de negociação do saldo devedor, viu?

Afinal, essa é a única forma de dialogar com um banco.

Só através dela é possível, por exemplo, apontar possíveis irregularidades contratuais e, com isso, obter um prazo maior pra pagamento e até um desconto razoável no saldo devedor.

E não pense que o banco faz isso por bondade.

Por este motivo, é preciso ter muito critério antes de ajuizar uma ação contra um banco.

Então bora começar a decifrar os detalhes dessa ação pra não correr nenhum risco?

Vem comigo conhecer as respostas das 5 perguntas mais importantes sobre a revisional!

Se essa pergunta ainda te dá um nó na cabeça, isso acaba aqui.

A Ação Revisional de Contrato é uma demanda judicial que busca pro seu cliente (consumidor) a revisão das cláusulas contratuais firmadas com o Banco.

Os objetivos dessa ação são bem simples:

Assim, há uma grande chance de ajuizar uma ação revisional, sempre que o seu cliente:

Tranquilo, não é mesmo?

E para deixar a sua vida ainda mais fácil quando a revisional estiver em jogo, separei pra você outras 4 perguntas fundamentais sobre essa ação. Vem ver!

Simples!

Qualquer um pode ajuizar ação revisional bancária, seja pessoa física ou jurídica.

Se envolver um contrato bancário, sem dúvidas, a parte prejudicada tem o direito de pedir a revisão das cláusulas pactuadas.

Olha, e não tem mistério aqui na Ação Revisional de Capital de Giro também.

Qualquer pessoa jurídica que tenha feito um empréstimo de capital de giro com cláusulas ilegais ou abusivas pode ajuizar uma Ação Revisional.

Então, o importante é você sentar com o cliente e analisar o contrato direitinho.

Se tiver alguma ilegalidade, é só colocar a mão na massa e partir pra ação.

Tudo certinho? Então se liga nessa próxima pergunta quente sobre a ação de revisão bancária.

Sabe aquele famoso ditado de que “contra fatos não há argumentos”?

A prescrição faz parte das preliminares da ação, ou seja, são questões que o juiz deve apreciar antes mesmo de examinar o mérito dela.

Então, não custa nada abrir esse tópico pra reforçar que a sua ação foi ajuizada dentro do prazo legal, não é mesmo?!

Assim você nem dá chances do juiz extinguir a sua ação e nem da outra parte argumentar qualquer invenção.

E lembre que a prescrição de uma ação de revisão de contrato bancário é simples: 10 anos.

O que vai mudar é o termo inicial da prescrição. Por isso, bastante atenção ao objetivo da ação revisional!

1. Objetivo da Revisional: Reconhecimento de cláusulas abusivas e restituição de quantias pagas a maior

Exemplo:

Imagine que o Cauã assinou com o Bradesco um empréstimo pessoal em setembro de 2020.

O objetivo da sua ação é buscar o reconhecimento de cláusulas abusivas

Com isso, o Cauã tem até setembro de 2030 pra ajuizar uma ação revisional.

2. Objetivo da Revisional: Adimplir a dívida bancária pela via judicial e não rever as cláusulas contratuais

Perceba que o prazo é sempre o mesmo (10 anos), mas o que muda é o termo inicial da prescrição.

Cuidado pra não confundir hein!

Prontinho, próxima pergunta!

Bom, analisa aqui comigo com base no Código de Processo Civil e no Código de Defesa do Consumidor…

A gente já sabe que contratos bancários representam uma relação de consumo, de acordo com a Súmula 297 do STJ: “o Código de Defesa do Consumidor é aplicável às instituições financeiras”.

Então, quem escolhe onde a ação será proposta vai ser o consumidor, no caso, seu cliente.

Ele é livre pra escolher propor ação:

Lembre de sentar pra analisar com o seu cliente em qual desses locais é melhor pra ele.

Ah, e não esquece que é preciso deixar claro na sua petição o motivo de ter escolhido aquela competência pra ajuizar a ação, combinado?!

Agora bora pra última perguntinha!

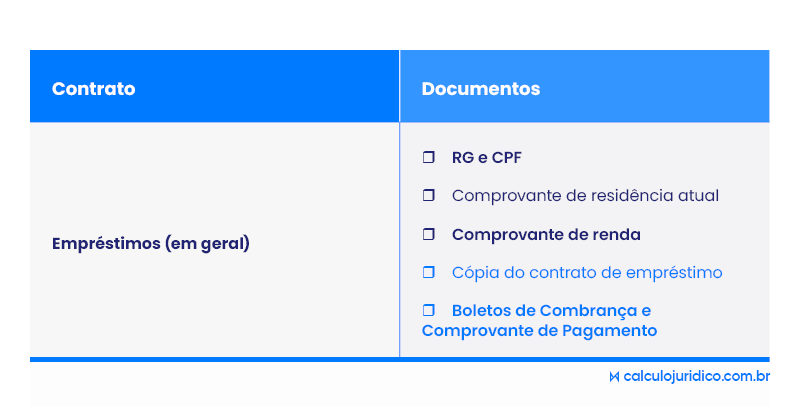

Pra fazer a mágica acontecer é necessário ter em mãos a documentação completa do cliente.

Anota aí quais são os documentos pra obter em caso de um empréstimo de capital de giro:

Eu sei que muitas vezes o cliente pode dizer que não tem mais a cópia do contrato.

E aí, o que fazer, Ana Paula?

Calma que é simples! É só pedir ao banco ou empresa financeira pra apresentarem uma 2ª via do contrato.

Esse pedido pode ser via administrativa e, em caso de recusa, dá pra partir pra via judicial através de uma Ação de Exibição de Documentos.

Ah, importante guardar o pedido administrativo, viu?

Isso porque, caso seja necessário solicitar a cópia judicial, é importante demonstrar para o juiz que você tentou de todas as formas obter a 2ª via do contrato. Combinado?!

Bom, então antes de conhecer a ferramenta que vai te simplificar (muito) seus cálculos, que tal ir direto pro bônus que separei pra você? 😍

Sabe quando você só precisa dar uma conferida rápida no contrato do cliente?

Aquela coisa bem simples mesmo… Só consultar se a taxa de juros aplicada é maior que a taxa média do mercado (BACEN).

Ou então, verificar se a parcela paga está condizente com a taxa contratada…

Então, o CJ desenvolveu diversas calculadoras bancárias gratuitas que podem ter ajudar muito durante a entrevista com o cliente.

São elas:

Não é demais?!

Você pode usar quantas vezes quiser e sempre que notar uma irregularidade, é só correr para fazer o cálculo completinho no CJ.

Afinal, nada melhor do que já ter um relatório prontinho pra juntar na petição, não é mesmo?

E por falar em petição, olha só o próximo bônus que separei pra você (Isso mesmo! Não parou por aqui! ;) ).

Você sabia que o CJ reuniu mais de 100 modelos de petições exclusivas e preparadas por especialistas?!

Pra parte bancária, por exemplo, tem petições de:

E muito mais!

Pra acessar os modelos, se você ainda não usa o CJ, é só experimentar o programa agora com 08 dias de garantia.

E sabe o que é melhor? Lá você tem acesso a modelos de todas as áreas, entre elas: Cível, Tributária, Trabalhista, Penal e Previdenciária.

É só acessar a aba “Materiais” do programa e pronto: poupar tempo não só com os cálculos, mas também com a fundamentação dos seus casos.

Ufa, é muita coisa, não é mesmo?!!

O número de clientes endividados que existem por aí não é brincadeira!

Ainda mais se a gente pensar nos que fizeram empréstimos de capital de giro pra salvar suas empresas em tempos de pandemia.

Um fato é certo: os contratos bancários são recheados de ilegalidades e abusos!

Afinal, o consumidor assina um contrato de adesão sem poder discutir as cláusulas.

É por isso que não existe outra solução a não ser ajuizar ações revisionais bancárias, em especial as relacionadas a de empréstimo de capital de giro.

Assim, o que não falta na área bancária são clientes em busca de uma forma de diminuir os gastos com os contratos celebrados com instituições financeiras.

E agora você tem em mãos as ferramentas que precisa pra ajudar esses clientes e aumentar os lucros do seu escritório.

Isso porque, aqui você viu aqui:

Com essa super ajuda e a do Cálculo Jurídico nada vai te impedir de atuar com essas ações bancárias com tranquilidade, segurança e lucratividade. .

Ah, e um spoiler quente pra você que ficou até o final da leitura…

Muito em breve, você vai aprofundar mais ainda esse conhecimento com um curso prático pra assinantes do CJ, assim como já existem de diversos outros temas lá na área de cursos do programa.

Deixe seu email aqui pra saber em primeira mão. [link]

Bom, vou ficando por aqui! Espero que tenha gostado do post e se tiver alguma dúvida, compartilha nos comentários.

Até a próxima!

Deixe um comentário aqui embaixo, vou adorar saber o que você achou!