Banco é condenado por compra indevida em cartão e falha de segurança

Falha na segurança do cartão de crédito Cliente sofreu lançamento indevido de compra no valor de R$ 9 mil em seu cartão de crédito. O consumidor afirmou...

E algumas petições de presente

30 Petições Previdenciárias usadas em casos reais que deram certo

Obs: Se desejar, clique no botão do tocador abaixo para ouvir um resumo dos principais pontos abordados neste artigo:

Dominar o que é a amortização e quais são os seus sistemas de cálculo é essencial para a advocacia na área bancária, cível ou do consumidor.

Isso, além de também ser um diferencial para quem atua em outros campos do Direito e quer expandir a atuação para mais clientes, em busca de mais oportunidades.

Afinal, é nos contratos de financiamento, crédito consignado ou empréstimo com amortização que estão muitas das cláusulas abusivas, que tanto prejudicam os consumidores.

Então, em revisões contratuais, perícias contábeis e na defesa dos seus clientes, saber em detalhes a diferença entre os tipos de amortização é fundamental.

Dessa forma, você consegue identificar quando há juros indevidos ou parcelas mascaradas que podem ser revistas.

Só que muitos não aproveitam esse nicho e deixam passar ótimos contratos, inclusive por não ter as ferramentas necessárias para os cálculos.

Calcular na mão não é uma boa ideia, pela complexidade das fórmulas e pelas longas tabelas de resultados.

Esse é um problema que você não tem, em especial com as calculadoras grátis do CJ e esse guia completo sobre a amortização, que vai conferir agora. 🤩

Olha só tudo o que você vai ver aqui:

Com todas essas informações valiosas, só vai faltar um software que ajuda você a fazer todos os cálculos bancários, inclusive os de amortização dos contratos, como o do CJ:

Gostei, quero começar o teste agora!

Agora, vem comigo!

A amortização é o pagamento gradual de uma dívida ao longo do tempo. 🤓

Ou seja, ela quer dizer liquidar, pagar um débito como, por exemplo, um empréstimo ou um financiamento.

Ao fazer alguma dessas operações, o cliente deve devolver para o banco ou para a instituição financeira o valor principal tomado, somado aos juros e outras despesas.

É por isso que cada parcela tem um valor de amortização, o que de fato diminui a dívida, e outra parte, de encargos gerais.

Inclusive, vale a pena conferir como funciona a amortização!

A amortização funciona como o pagamento de um valor emprestado ou financiado em um determinado período.

De acordo com cada parcela paga, o saldo final do débito é reduzido e os juros são recalculados com base na nova quantia devida.

Importante lembrar como essas operações funcionam na prática! 👇

Ao fazer um empréstimo, financiamento ou contratar um consignado, por exemplo, o consumidor toma um dinheiro ou valor de uma instituição financeira, como os bancos.

Acontece que a pessoa deve devolver essa quantia emprestada com acréscimos, e os mais comuns são os juros, atualização monetária e despesas de operação.

Isso tudo entra nas parcelas, que têm 2 partes que compõem o valor final: a parte dos juros, que são a remuneração do banco pelo empréstimo ou financiamento, e a amortização.

Só o valor amortizado é que de fato reduz o saldo devedor final, e por isso ele é o coração do contrato, já que mostra quanto da parcela de fato abate a dívida.

O restante é pago em juros ou outras despesas.

Acontece que existem vários tipos de amortização na prática, e cada um deles têm consequências e características diferentes.

Vem descobrir!

No Brasil, existem 3 principais tipos de amortização: o Price, o SAC e o SACRE

Cada um deles tem uma forma diferente de distribuir os juros e a quantia amortizada ao longo do tempo.

E, ao contratar um empréstimo ou fazer um financiamento, é natural querer conferir qual vai ser o tipo usado no seu contrato.

Isso porque essa determinação influencia de forma direta na taxa de juros e, em especial, no valor da parcela.

Por esse motivo, um dos maiores erros nos casos concretos é não ter a devida atenção ao sistema de amortização usado.

Para não cair nessa armadilha, é fundamental conferir os detalhes de cada um dos tipos, já que a maioria dos sistemas traz as prestações mensais com uma parte amortizada e outra de juros. 😉

Acontece que a proporção entre as 2 partes não é sempre a mesma.

Então, vem ver!

O 1º tipo de amortização é a Tabela Price, também chamada de Sistema Francês, um dos mais usados na prática, em especial por bancos e instituições financeiras.

Aliás, em contratos bancários, de financiamentos e empréstimos de bens em geral (consumo ou produção), ele é quase sempre aplicado.

Para identificar que se trata do Price em situações do dia a dia, fica de olho em 3 caraterísticas principais: as parcelas são fixas, a amortização é crescente e os juros são decrescentes.

Isso significa que o mesmo valor é pago em cada parcela, mas, ao longo do tempo, os juros aplicados caem.

E, dessa forma, a amortização aumenta!

Então, no início você paga mais juros e menos dinheiro é amortizado, enquanto, no final, a parcela é mais composta de amortizações e menos de juros.

Só que a prestação fica sempre no mesmo valor, o que garante uma maior previsibilidade para os consumidores. 🤗

Não é à toa que ele é mais usado pelas instituições financeiras.

Mas é importante ver como ele pode ser usado em um caso concreto, com um exemplo de cálculo com a calculadora de financiamentos e empréstimos online grátis do CJ!

Para você ver como é o cálculo da amortização, o mesmo caso vai ser usado como exemplo em todos os sistemas.

E, de início, você pode imaginar que o Sr. Celso financiou R$30.000,00 de capital em um prazo de 24 meses, a uma taxa de juros de 2% ao mês.

Com esses valores em mãos, é só preencher na calculadora de financiamentos e empréstimos do CJ e o resultado da simulação é esse aqui no Sistema Price:

| Nº | Valor da Parcela | Amortização | Juros | Saldo Devedor |

|---|---|---|---|---|

| 1 | R$ 1.586,13 | R$ 986,13 | R$ 600,00 | R$ 29.013,86 |

| 2 | R$ 1.586,13 | R$ 1.005,85 | R$ 580,27 | R$ 28.008,01 |

| 3 | R$ 1.586,13 | R$ 1.025,97 | R$ 560,16 | R$ 26.982,03 |

| 4 | R$ 1.586,13 | R$ 1.046,49 | R$ 539,64 | R$ 25.935,54 |

| 5 | R$ 1.586,13 | R$ 1.067,42 | R$ 518,71 | R$ 24.868,12 |

| 6 | R$ 1.586,13 | R$ 1.088,77 | R$ 497,36 | R$ 23.779,35 |

| 7 | R$ 1.586,13 | R$ 1.110,54 | R$ 475,58 | R$ 22.668,80 |

| 8 | R$ 1.586,13 | R$ 1.132,75 | R$ 453,37 | R$ 21.536,05 |

| 9 | R$ 1.586,13 | R$ 1.155,41 | R$ 430,72 | R$ 20.380,63 |

| 10 | R$ 1.586,13 | R$ 1.178,52 | R$ 407,61 | R$ 19.202,11 |

| 11 | R$ 1.586,13 | R$ 1.202,09 | R$ 384,04 | R$ 18.000,02 |

| 12 | R$ 1.586,13 | R$ 1.226,13 | R$ 360,00 | R$ 16.773,89 |

| Totais | R$ 38.067,19 | R$ 30.000,00 | R$ 8.067,19 | — |

Assim, você descobre que os valores totais foram de R$38.067,19 de prestações, com R$30.000,00 de amortização e R$8.067,19 de juros.

Inclusive, dá para notar as características da Tabela Price, como as parcelas idênticas ao longo do tempo, os juros decrescentes e a amortização crescente.

Isso porque os juros são sempre calculados sobre o saldo devedor no início do período, assim:

E a diferença entre o valor da parcela fixa, que é de R$1.586,13 e os juros é que resulta no valor da amortização em cada mês:

Nesse método, o saldo devedor que é a base de cálculo do mês corrente é igual ao saldo devedor do período do mês que passou menos a amortização do respectivo período.

Agora, vem conferir como fica o método SAC! 😉

No método SAC (Sistema de Amortização Constante), a quantia amortizada mês a mês não muda ao longo do contrato.

Dessa maneira, os juros e o valor da parcela vão diminuir ao longo do tempo, já que o próprio saldo devedor final também é reduzido de acordo com o pagamento das prestações.

O sistema SAC, por esse motivo, é bastante usado em contratos de financiamento de imóveis para habitação.

Até porque, as suas principais características são as parcelas decrescentes no tempo, a amortização constante e os juros variáveis.

É por isso que no início dos pagamentos das prestações SAC, o valor é mais alto, até por conta dos juros, e isso cai ao longo do tempo.

Um exemplo ajuda a ver melhor como ele funciona! 😁

No mesmo exemplo do Sr. Celso que foi usado para o Sistema Price, as prestações pelo método SAC ficam assim:

| Nº | Valor da Parcela | Amortização | Juros | Saldo Devedor |

|---|---|---|---|---|

| 1 | R$ 1.850,00 | R$ 1.250,00 | R$ 600,00 | R$ 28.750,00 |

| 2 | R$ 1.825,00 | R$ 1.250,00 | R$ 575,00 | R$ 27.500,00 |

| 3 | R$ 1.800,00 | R$ 1.250,00 | R$ 550,00 | R$ 26.250,00 |

| 4 | R$ 1.775,00 | R$ 1.250,00 | R$ 525,00 | R$ 25.000,00 |

| 5 | R$ 1.750,00 | R$ 1.250,00 | R$ 500,00 | R$ 23.750,00 |

| 6 | R$ 1.725,00 | R$ 1.250,00 | R$ 475,00 | R$ 22.500,00 |

| 7 | R$ 1.700,00 | R$ 1.250,00 | R$ 450,00 | R$ 21.250,00 |

| 8 | R$ 1.675,00 | R$ 1.250,00 | R$ 425,00 | R$ 20.000,00 |

| 9 | R$ 1.650,00 | R$ 1.250,00 | R$ 400,00 | R$ 18.750,00 |

| 10 | R$ 1.625,00 | R$ 1.250,00 | R$ 375,00 | R$ 17.500,00 |

| 11 | R$ 1.600,00 | R$ 1.250,00 | R$ 350,00 | R$ 16.250,00 |

| Totais | R$ 37.500,00 | R$ 30.000,00 | R$ 7.500,00 | — |

É possível ver que a amortização não muda, já que é sempre de R$1.250,00, mas as parcelas diminuem de valor com o tempo, já que os juros também são reduzidos com o passar dos meses.

Até por isso, para descobrir o valor amortizado em cada prestação, é muito simples!

Você só precisa dividir o valor financiado, que no caso é de R$30.000,00, pelo número de parcelas, que é de 24, o que dá o total de R$1.250,00 por mês.

Os juros também são bastante fáceis, neste cenário, já que é só multiplicar a taxa aplicada pelo saldo devedor. 🤗

Olha como fica o cálculo das 3 primeiras parcelas:

Enquanto isso, o valor da parcela é bem simples, composto da soma da amortização e dos juros de cada mês:

Além do SAC e do Price, ainda há outro sistema, o SACRE!

O Sistema de Amortização Crescente, ou SACRE, é um tipo de amortização que traz elementos tanto do SAC como do Price.

Ele faz isso para garantir que a dívida seja amortizada de uma forma mais efetiva ao longo do tempo, sem resultar em parcelas tão altas.

As características principais são o recálculo das parcelas a cada 12 meses, com aplicação de juros decrescentes e com uma amortização cada vez maior.

O grande trunfo do SACRE é amortizar os valores devidos com o reajuste das prestações a cada 12 meses.

Assim, os juros tendem a ser menores que em outros métodos e, inclusive, é normal o saldo devedor final ser negativo com esse sistema.

Olha só o exemplo!

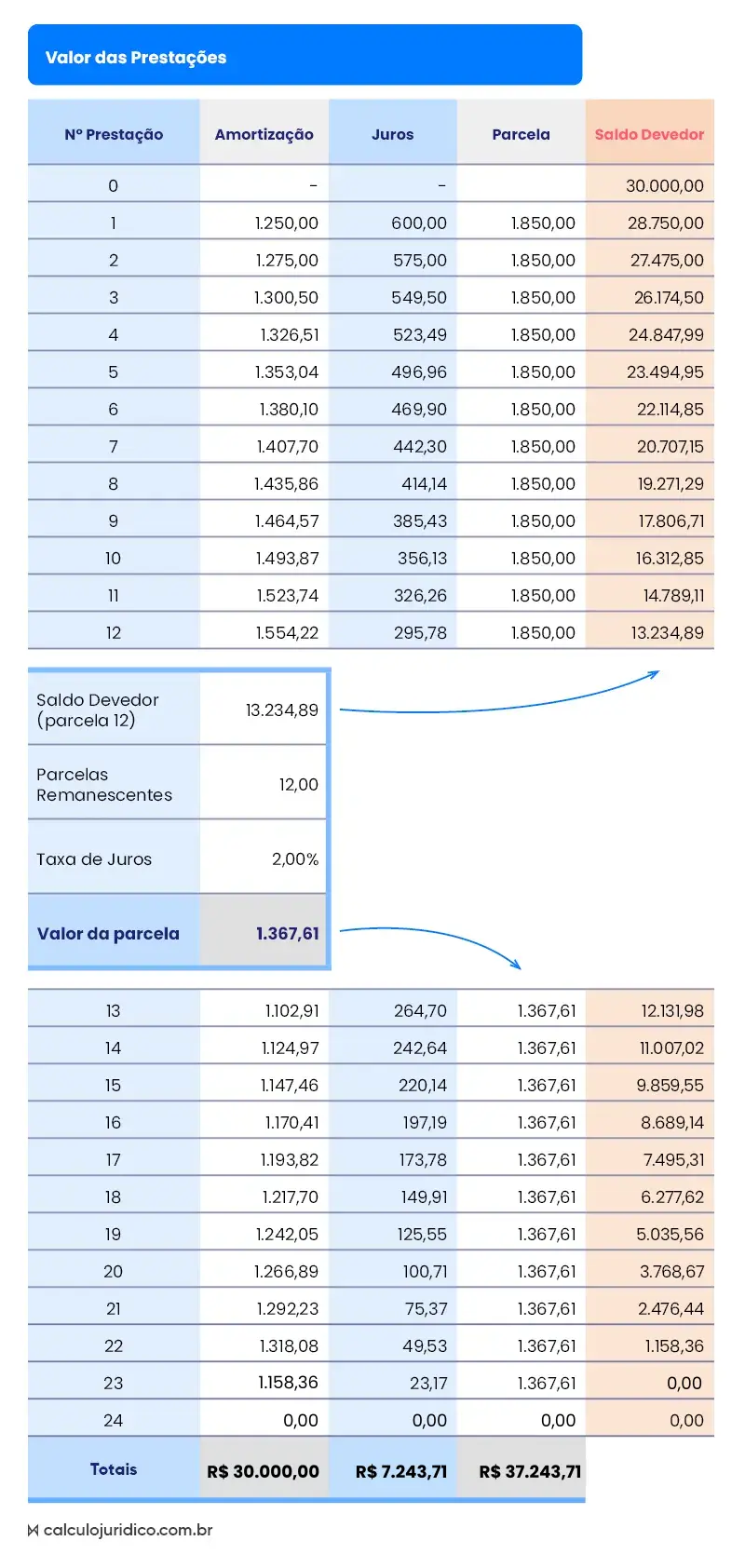

Com os dados do Sr. Celso inseridos na calculadora grátis do CJ, a simulação do financiamento com o método SACRE fica assim:

Dá para notar que ocorreram mudanças a cada 12 meses no valor da parcela fixa, o que significa que a cada ano, o Sr. Celso pagou uma quantia diferente de prestação.

Só que isso é uma boa notícia! 🥳

Afinal, da 1ª até a 12ª prestação, ele pagou R$1.850,00, mas cada vez mais dinheiro foi amortizado do saldo devedor.

Já da 13ª até a 24ª, a despesa fixa caiu para R$1.367,61, com a amortização maior conforme o tempo passava.

Isso porque a cada período de 12 meses, o débito é recalculado, com parcelas iniciais mais altas e menores a cada ano.

O cálculo, neste caso, é assim:

Dá para facilitar essa operação com 3 dicas simples e objetivas:

Olha como isso acontece no exemplo:

É por esse motivo que o SACRE tem uma natureza híbrida, já que ele pega emprestado características do SAC para o cálculo e recálculo das parcelas.

Ao mesmo tempo, também há o uso da metodologia do Price no cálculo para manter as prestações mensais constantes no período de 12 meses.

A grande questão que fica é qual tipo de amortização é a mais vantajosa para o consumidor.

Vem descobrir!

Depende! O sistema de amortização mais vantajoso para cada caso vai depender de uma série de fatores, já que cada um tem pontos positivos e negativos na aplicação.

Mas dá para perceber algumas características relevantes na comparação entre os tipos, com base nos resultados encontrados nas simulações.

Entre os 3, o SAC e o SACRE acabam com menos juros a pagar se comparados ao Price.

Olha uma tabela comparativa com os valores do exemplo do Sr. Celso:

| Price | SAC | SACRE | |

|---|---|---|---|

| Valor da Parcela Inicial | R$ 1586,13 | R$ 1850,00 | R$ 1850,00 |

| Valor da Parcela Final | R$ 1586,13 | R$ 1275,00 | R$ 1367,61 |

| Total da Amortização | R$ 30.000,00 | R$ 30.000,00 | R$ 30.000,00 |

| Total de Juros | R$ 8.067,12 | R$ 7.500,00 | R$ 7.243,71 |

| Total das Parcelas Financiadas | R$ 38.067,12 | R$ 37.500,00 | R$ 37.243,71 |

É possível notar algumas diferenças marcantes, mesmo em um financiamento de curto prazo e valor um pouco mais baixo.

Em contratos de longo prazo, isso tende a ser ainda maior.

Acontece que vale a pena anotar algumas características destacadas de cada tipo de amortização!

No Sistema Price, as parcelas são sempre as mesmas, do início ao fim do contrato de financiamento ou empréstimo. 💰

Enquanto isso, os valores amortizados crescem de forma mais lenta, devagar, o que leva a um valor final total mais alto em termos globais.

Ou seja, o Price atrai pelas prestações fixas do início ao fim, além de um próprio valor inicial mais baixo de parcela do que o SAC ou SACRE.

Só que, ao longo do tempo, isso leva a um saldo pago pelo consumidor que é bem maior do que o emprestado ou financiado de início.

É por isso que os bancos e instituições financeiras costumam usar o Price nas operações.

Agora, vem ver como fica o SAC!

No SAC, as parcelas no começo do pagamento têm um valor maior do que em comparação com o Price, mas, ao final, isso compensa com um saldo pago que é menor.

Nesse modelo, a amortização é constante e o que diminui são os juros, com a prestação mais baixa conforme o tempo passa. 🗓️

Então, mesmo com parcelas maiores no início, o valor dos juros é mais baixo no final das contas.

Inclusive, dá para notar que a diferença entre os juros no Price (R$8.067,12) e no SAC (R$7.500,00) é considerável mesmo em um contrato mais curto, e aumenta no longo prazo.

O SACRE tem uma caraterística ainda mais positiva quanto a esse fator.

Olha só!

Entre todos os sistemas, o SACRE é o que menos cobra juros do consumidor na quantia final da operação. 🤩

Mesmo com oscilações no valor da prestação, que começa um pouco mais alta do que a Price e termina maior que a SAC, as despesas com juros de fato são menores no fim das contas.

Aliás, o SACRE ocupa o 1º lugar nesse caso, com o SAC em 2º e o Price em último, já que é o que mais tem juros.

Com tudo isso, você pode verificar qual é o mais vantajoso para o seu cliente, de acordo com as características de cada sistema, seus pontos fortes e os não tão interessantes.

Aliás, vale a pena, inclusive, dar uma relembrada nas vantagens e desvantagens de acelerar os pagamentos de amortização!

Conhecer as vantagens e desvantagens dos sistemas de amortização é interessante e um diferencial para a sua atuação.

Com essa informação nas mãos, você pode orientar o cliente a antecipar parcelas ou amortizar valores com uma estratégia para diminuir o valor final da dívida e os juros cobrados.

Só que antes de tomar a decisão, é importante verificar qual o impacto financeiro de cada tipo de amortização no contrato do consumidor.

Afinal, cada sistema tem pontos positivos e negativos!

Em alguns casos, amortizar pode ser excelente, em outros, não é tão vantajoso por conta da descapitalização.

Tudo depende das características do seu cliente, do tipo de contrato e dos valores envolvidos.

Então, vem conferir! 👇

Existem algumas vantagens relevantes em amortizar os valores do contrato de empréstimo ou financiamento, em especial:

São muitos aspectos positivos que fazem com que a amortização seja uma saída interessante para a quitação de débitos.

Só que também há pontos negativos que precisam de atenção na hora de orientar os clientes! ⚠️

Em alguns cenários, existem sérias desvantagens na amortização das quantias devidas em contratos.

As mais comuns e destacadas são essas aqui:

Uma dica fundamental é analisar todo o saldo devedor atualizado no momento da decisão por amortizar ou não.

Fazer isso antes de orientar o cliente permite considerar, na situação em concreto, de forma correta e embasada, fatores como:

Assim, você pode mostrar para o cliente quando de fato fazer a amortização e quando isso não é recomendado! ❌

Não existe um momento único para fazer uma amortização, já que a hora certa vai depender de uma série de fatores, como, por exemplo:

O mais comum é que a amortização seja mais interessante nos momentos iniciais do pagamento de uma quantia emprestada ou financiada. 🗓️

Ou seja, em regra, quanto antes o valor for amortizado, maior é o impacto nos juros e no saldo devedor final.

Dá para fazer uma lista das principais situações e momentos em que é indicado fazer a amortização:

É válido acompanhar o pagamento das parcelas e pedir o extrato atualizado do contrato, para conferir o saldo devedor e a evolução da dívida.

Assim, você pode comprar a redução do prazo de pagamento e do valor da parcela, para escolher a melhor estratégia.

Aliás, isso pode envolver amortizar por mês ou ano!

O mais comum é que a amortização mensal traga mais economia de valores no fim do contrato do que a anual. 😉

Isso porque, ao amortizar quantias todos os meses, o saldo devedor é reduzido com mais frequência e os juros caem de forma significativa.

Afinal, eles passam a incidir sobre montantes cada vez menores.

Acontece que se o aporte de amortização anual for considerável, esse caminho pode ser o mais vantajoso.

Então, tudo depende da situação e do cliente, inclusive a decisão de amortizar ou antecipar parcelas!

Antes de mais nada, enquanto amortizar é reduzir o saldo devedor final, a antecipação de parcelas é pagar de forma antecipada as prestações que ainda iriam vencer no curso do contrato.

A diferença é que, na amortização, os juros e o saldo devedor caem, enquanto ao antecipar uma parcela, o montante devido é mantido.

Uma simplificação pode ser: quem deseja economizar juros deve amortizar e quem quer encerrar o contrato mais cedo deve fazer a antecipação.

Só que a mais interessante vai depender do caso concreto.

Costuma ser melhor amortizar quando:

Já a antecipação é mais indicada em casos de:

O ideal é simular os 2 cenários no mesmo caso, com ferramentas grátis ou o software completo de cálculos bancários do CJ. 🤗

Assim, você consegue descobrir a melhor saída para o seu cliente, inclusive quanto ao valor da entrada.

Vem ver!

Depende!

Uma entrada maior em um financiamento ou para reduzir o valor de um empréstimo tem um impacto direto nos juros (que ficam menores) e no total financiado.

Enquanto isso, a amortização reduz o saldo devedor já contratado e, como consequência, também baixa os juros depois do início dos pagamentos.

O melhor é dar uma entrada em valor mais alto antes de assinar o contrato, já que isso diminui a quantia emprestada ou financiada e leva a pagar menos juros no fim das contas.

Por outro lado, quando não for possível essa atitude, amortizar é uma saída interessante para os clientes.

Durante a execução do contrato, a amortização pode diminuir bastante o saldo devedor e a aplicação de juros.

Aliás, existe um ponto que precisa ser analisado em diversas situações que envolvem essas operações financeiras: o recálculo! ⚠️

Para resolver o recálculo das amortizações, é necessário usar um método específico, que envolve a aplicação do MEJS ou MAJS.

Alguns ainda usam o Método Gauss, só que existem algumas ressalvas quanto ao uso dele, o que faz esse caminho não ser recomendado.

E vale a pena dominar o recálculo, já que todos os tipos de amortização, Price, SAC e SACRE tem juros capitalizados, ou juros sobre juros.

Dessa forma, se o sistema para amortizar os valores financiados for puro, sem variáveis no saldo devedor, a quantia final tem que ser igual a zero.

Isso acontece com o SAC, SACRE e Price!

Então, é preciso analisar isso para verificar se pode ser ajuizada uma ação de revisão do contrato. ⚖️

Afinal, pode ser que, no momento da contratação, não tenha sido informado para o cliente a presença dos juros sobre juros.

Se a capitalização não estiver expressa, é possível adotar 2 caminhos distintos: o método Gauss e o de Equivalência a Juros Simples (MEJS) ou Amortização a Juros Simples (MAJS).

Vem conferir detalhes sobre eles!

O método Gauss usa um valor de ponderação fixo e faz a devolução de juros com essa base de cálculo.

Por exemplo, nessa forma de calcular, se os juros são de 2% ao mês, eles devem ser devolvidos também a uma taxa de 2% no mesmo período.

O problema é que o método Gauss não faz isso, já que usa um fator fixo de ponderação e não leva em conta as variáveis.

Inclusive, muitos na advocacia e até peritos usaram e usam esse sistema como solução para os tipos de amortização dos contratos bancários.

Mas isso é um equívoco que não poderia acontecer! ❌

Isso porque o Gauss não afasta a capitalização dos juros, além de:

Inclusive, os Tribunais já decidiram que o método Gauss deixa a desejar em consistência e não pode ser usado nos juros simples.

Para isso, deve ser usado o MEJS ou MAJS!

O Método de Equivalência a Juros Simples (MEJS), também chamado de Método de Amortização a Juros Simples (MAJS) é o mais indicado para o recálculo dos contratos.

O motivo?

Com o MEJS ou MAJS, você faz o cálculo de forma que a amortização e a parcela vão sofrer a incidência de juros sobre juros, da forma correta.

Assim, é possível saldar a dívida com a devolução dos valores com base na exata taxa contratada, e não pela aplicada pelos bancos.

Não há um fundamento jurídico para isso como uma lei, norma ou decisão jurisprudencial.

E nem precisa!

Afinal, ao comprovar como o MEJS ou MAJS que existe uma capitalização de juros não contratada e nem expressa nas cláusulas, a substituição por um cálculo de juros simples é uma questão matemática e não de tese jurídica. 🤓

Não se esqueça que no Price, SAC e SACRE há juros compostos e capitalizados.

Então, não adianta querer substituir esses métodos de amortização entre si, deve ser aplicado o cálculo com juros simples.

O recálculo pode também ser feito em casos de:

Ou seja, é muito importante dominar essa etapa para atender da melhor forma possível os clientes da área bancária!

Na advocacia, saber os detalhes, vantagens e desvantagens dos sistemas de amortização de contratos bancários é essencial.

Com isso, você pode atender melhor clientes e analisar contratos de financiamento, empréstimos ou outras operações bancárias com excelência, para descobrir eventuais abusos.

E, assim, ajuizar as ações revisionais cabíveis para defender os interesses dos consumidores.

Acontece que muitos que advogam não dominam tanto o caminho e as fórmulas para descobrir as armadilhas na amortização.

Só que isso não vai acontecer com você depois de tudo o que viu no post de hoje aqui no blog do CJ.

Além de conferir tudo sobre a amortização e os sistemas, você ainda viu como fica o cálculo com a calculadora grátis e a importância do recálculo.

Assim, sua rotina fica mais produtiva, eficiente e suas análises ficam muito mais rápidas. 😎

E para ganhar ainda mais agilidade na sua advocacia, conte com o software que faz todos os cálculos bancários para você, da prospecção à liquidação!

Até a próxima!

Dá uma conferida nas respostas para as perguntas mais frequentes sobre os sistemas de amortização em financiamentos, empréstimos ou consignados bancários!

O melhor dia para fazer a amortização é o dia logo depois do pagamento da parcela, já que o saldo devedor ainda não acumulou novos juros e o desconto é maior em relação ao montante que ainda falta quitar. Assim, dá para amortizar de forma mais eficiente, com uma quantia maior a ser abatida.

Sim, é possível amortizar compras parceladas, desde que o contrato preveja e permita a antecipação das parcelas. É só solicitar para o credor o cálculo ou a apresentação do saldo devedor atualizado com a indicação do abatimento proporcional dos juros, como acontece em cartões de crédito.

Sim! Conforme as normas do Banco Central e a Lei nº 8.692/1993, o consumidor pode solicitar a amortização total ou parcial do débito em aberto, já que bancos e instituições financeiras devem conceder essa opção, de forma obrigatória.

Depende do perfil do cliente, do tipo de financiamento e dos valores envolvidos, além da própria realidade financeira. O Price é melhor para quem quer parcelas fixas, mas tem mais juros, o SAC reduz o custo final total, com parcelas decrescentes, mas começa com valores mais altos e o SACRE é indicado para contratos longos, com juros menores.

Sim, mas menos do que quando não há a amortização. Isso porque só vão ser cobrados os juros proporcionais ao período de antes do pagamento amortizado, já que depois o saldo devedor e os juros tendem a diminuir e reduzir o valor final do contrato, inclusive em relação ao ágio.

Depende! O desconto no pagamento da última parcela do financiamento depende do valor e do tempo que ainda falta até o vencimento dessa prestação. Mas, mesmo assim, sempre há um desconto equivalente aos juros ainda não quitados ou cobrados, o que reduz o custo total da operação e diminui a parcela final.

Isso só acontece quando há um contrato com previsão de redução do prazo e não da diminuição do valor da parcela. Então, quando há a amortização, o banco recalcula o número de parcelas, e pode aumentar o valor delas, além de outros fatores como o uso de certos índices de reajustamento ou correção monetária.

Quem assina o CJ está sempre na frente de outros advogados! Afinal, são muitas as novidades e oportunidades que o programa oferece na hora certa! Aumente seu faturamento e se destaque entre milhares de advogados que vão chegar atrasados para as melhores ações.

Deixe um comentário aqui embaixo, vou adorar saber o que você achou!